Reporter: Pulina Nityakanti | Editor: Herlina Kartika Dewi

KONTAN.CO.ID - JAKARTA. Sejumlah emiten badan usaha milik negara (BUMN) terpantau tengah melakukan restrukturisasi utang.

Setidaknya, saat ini ada empat emiten yang tengah aktif melakukan penyehatan keuangan. Yaitu, PT Waskita Karya (Persero) Tbk (WSKT), PT Krakatau Steel (Persero) Tbk (KRAS), PT Wijaya Karya (Persero) Tbk (WIKA), dan PT Indofarma (Persero) Tbk (INAF).

Per Senin (9/9), WSKT, WIKA, dan KRAS sudah mencapai kesepakatan MRA dengan perbankan. Sementara, INAF masih menunggu jadwal penandatanganan MRA.

Kementerian BUMN sendiri sempat menyebutkan bahwa proses restrukturisasi utang WSKT, INAF, dan KRAS ditargetkan bisa disetujui di kuartal II

WSKT baru saja mendapatkan persetujuan dari 21 lenders, yang terdiri dari bank Himbara dan swasta, untuk melakukan restrukturisasi utang. Penandatangan itu terlaksana pada Jumat (6/9) kemarin.

Baca Juga: KRAS Melanjutkan Proses Restrukturisasi Sisa Utang

Corporate Secretary PT Waskita Karya (Persero) Tbk Ermy Puspa Yunita mengatakan, Master Restructuring Agreement (MRA) tersebut memiliki nilai outstanding sebesar Rp 26,37 triliun.

“Adapun outstanding tersebut mewakili 100% dari seluruh utang perbankan yang direstrukturisasi di sisi Waskita induk,” ujarnya kepada Kontan, Senin (9/9).

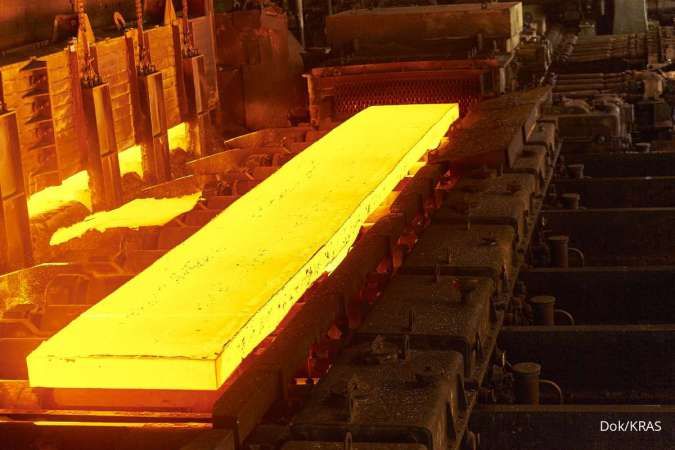

KRAS juga baru saja mendapatkan persetujuan pemegang saham untuk melakukan restrukturisasi utang lanjutan. Hal tersebut disampaikan dalam Rapat Umum Pemegang Saham Tahun (RUPST) Buku 2023, Kamis (5/9) di Graha CIMB Niaga, Jakarta.

Para pemegang saham telah menyetujui program Rencana Penyehatan Keuangan (RPK). Ini termasuk aspek skema restrukturisasi lanjutan dalam penyelesaian utang tranche A, B, dan C.

Direktur Utama Krakatau Steel Purwono Widodo mengatakan sejauh ini Master Restructuring Agreement (MRA) terkait restrukturisasi utang itu sudah dilakukan sejak tahun 2019. Ada 10 lender yang terlibat dalam MRA tersebut, di dalamnya termasuk bank-bank himbara.

Total restrukturisasi secara keseluruhan sebesar US$ 1,9 miliar dan sudah dibayarkan sekitar US$ 509 juta. Artinya, ada sisa US$ 1,44 miliar yang bakal dibahas dalam restrukturisasi lanjutan.

Baca Juga: Waskita Beton Precast (WSBP) Laksanakan Private Placement Tahap 2

Proses restrukturisasi sisa utang tersebut ditargetkan selesai di kuartal III 2024, termasuk penyusunan dokumen legal bersama dengan lender.

“Sisanya itu diberi keringanan tempo waktu pembayaran, ada yang hingga tahun 2035. Ini memberikan kami napas dan bisa menjaga bisnis perusahaan dalam jangka panjang,” ujarnya saat ditemui Kontan, Kamis (5/9).

Purwono mengatakan, KRAS pun akan fokus pada tiga pilar bisnis utama yang tertuang dalam RPK tersebut. Pertama, mempertahankan bisnis utama KRAS dalam memproduksi baja, baik itu HRC steel maupun CRC.

Kedua, memproduksi modul baja untuk proyek konstruksi besar, seperti jembatan dan gedung. Salah satu proyek besar yang digarap KRAS saat ini adalah pembangunan IKN Nusantara.

Ketiga, melakukan diversifikasi bisnis di luar industri baja. Yaitu, mengembangkan bisnis ke sektor pelabuhan, pergudangan, air bersih, hingga properti.

“Strategi ini untuk menopang bisnis KRAS di tengah gejolak harga baja global. Hal ini juga sudah lazim dilakukan perusahaan baja lain di luar negeri,” paparnya.

Sementara, WIKA sudah merampungkan MRA pada awal tahun ini. WIKA dan empat lembaga keuangan menyepakati MRA pada bulan Februari 2024. Empat lembaga keuangan yang telah menyetujui MRA pada periode Februari adalah PT Indonesia Infrastructure Finance, PT Bank Tabungan Pensiunan Nasional Tbk, PT Sarana Multi Infrastruktur (Persero), dan PT Bank Danamon Indonesia Tbk.

Berdasarkan catatan Kontan, penandatanganan ini menyusul kesepakatan MRA WIKA yang telah terjalin dengan 11 lembaga keuangan pada Januari 2024 lalu.

Kesepakatan pada bulan Februari itu sekaligus menandai rampungnya langkah MRA dengan nilai outstanding sebesar Rp 20,79 triliun atau sebesar 100% dari total utang yang direstrukturisasi.

Baca Juga: KRAS Lakukan Restrukturisasi Lanjutan, Simak Rekomendasi Sahamnya

Head of Research Kiwoom Sekuritas Sukarno Alatas mencermati, kinerja mayoritas dari keempat emiten BUMN tersebut turun dan mencatatkan kerugian.

“Hanya WIKA yang berhasil laba berkat restrukturisasi di awal tahun,” ujarnya kepada Kontan, Senin (9/9).

Untuk proyeksi kinerja mereka, jika restrukturisasi utang berhasil, maka menutup kemungkinan apa yang dialami WIKA bisa terjadi ke WSKT, KRAS, dan INAF.

Namun, Sukarno pesimistis apakah kinerja ketiga emiten tersebut bisa membaik signifikan dan kepercayaan investor belum tentu sepenuhnya bisa kembali dalam waktu dekat.

“Jika ada minat pelaku pasar, kemungkinan hanya bersifat jangka pendek,” paparnya.

Sukarno pun merekomendasikan trading sell untuk WIKA dengan target harga Rp 400 - Rp 420 per saham dan trading buy untuk KRAS dengan target harga Rp 140 per saham.

Senior Market Chartist Mirae Asset Sekuritas, Muhammad Nafan Aji Gusta Utama mengatakan, proses restrukturisasi utang memang memberikan sentimen positif ke kinerja saham para emiten.

Misalnya saja, saham WIKA yang sudah naik 116,76% secara year to date (ytd) dan 106,54% dalam sebulan terakhir. Sementara, saham KRAS turun 5,63% ytd, tetapi naik 30,1% dalam sebulan terakhir.

Namun, saham WSKT dan INAF saat ini masih terkena suspensi bursa.

“Dengan adanya restrukturisasi utang, mereka akan punya kesempatan untuk memperbaiki kinerja bisnis. Sebab, selama ini mereka didera permasalahan arus kas negatif dan tingginya utang,” ujarnya kepada Kontan, Senin (9/9).

Meskipun begitu, investor masih akan tetap melihat seperti apa para emiten menjaga kinerja fundamental masing-masing. Hal ini terkait dengan raihan laba bersih para emiten yang masih dilihat sebagai indikator utama seberapa baik mereka mampu menjalankan bisnis inti masing-masing.

Hal ini juga harus sejalan dengan komitmen perusahaan dalam menerapkan tata kelola perusahaan yang bagus alias good corporate governance (GCG).

“Kalau kinerja bottom line mereka bagus, artinya ada pertumbuhan bisnis yang progresif. Ini yang akan meningkatkan kepercayaan para investor ke depannya,” ungkapnya.

Nafan pun merekomendasikan hold untuk WIKA dan KRAS dengan target harga masing-masing di Rp 428 per saham dan Rp 138 per saham.

Cek Berita dan Artikel yang lain di Google News

/2024/08/27/1173032566.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)