Reporter: Wuwun Nafsiah | Editor: Hendra Gunawan

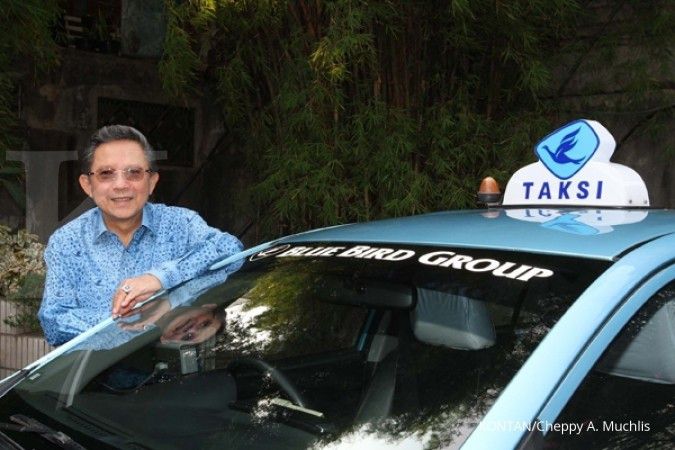

JAKARTA. Dalam rangka initial public offering (IPO), PT Blue Bird tak hanya menawarkan saham ke investor dalam negeri. Pengelola armada taksi Blue Bird ini juga akan menawarkan sahamnya ke investor potensial di luar negeri.

Dalam hajatan ini, Blue Bird menunjuk PT Credit Suisse Securities Indonesia, PT Danareksa Sekuritas, dan PT UBS Securities Indonesia sebagai penjamin emisi efek.

Direktur Danareksa Iman Hilmansyah mengatakan, Blue Bird akan melakukan road show ke luar negeri pada hari Senin hingga Jumat pekan depan. "Kami akan ke Kuala Lumpur, Singapura, London, Hongkong, dan Amerika Serikat," paparnya di Jakarta, Jumat (3/10).

Menurut Iman, saham Blue Bird banyak diminati investor baik dalam maupun luar negeri. Meski demikian, pihaknya belum bisa menentukan porsi saham untuk asing dan lokal. "Tunggu setelah road show," imbuhnya.

Blue Bird berencana menawarkan sebanyak - banyaknya 531,4 juta lembar saham ke publik atau 20% dari jumlah saham yang ditempatkan dan disetor penuh. Adapun harga saham perdananya di kisaran Rp 7.200 - Rp 9.300 per saham. Dari hajatan ini Blue Bird menargetkan bisa memperoleh dana sekitar Rp 3,82 triliun - Rp 4,94 triliun.

Cek Berita dan Artikel yang lain di Google News

/2014/04/21/1023526572.jpg)