Reporter: Wuwun Nafsiah | Editor: Sanny Cicilia

JAKARTA. PT Summarecon Agung Tbk (SMRA) akhirnya jadi merilis Penawaran Umum Berkelanjutan (PUB) tahap dua. Perusahaan properti ini awalnya ingin menerbitkan obligasi sekitar Juli lalu namun ditunda lantaran menunggu kejelasan hasil pemilu presiden dan wakil presiden.

Johannes Mardjuki, Presiden Direktur SMRA mengatakan, perusahaan akan menerbitkan obligasi senilai Rp 700 miliar atau 50% dari PUB tahap dua senilai Rp 1,4 triliun pada Oktober mendatang. Sebanyak 75% dalam bentuk obligasi konvensional dan 25% sukuk.

“Untuk sisanya kami akan melihat situasi dan kondisi. Jika permintaan banyak bisa diterbitkan tahun ini, tetapi jika tidak bisa tahun depan,” paparnya kepada KONTAN, Senin (15/9).

SMRA menunjukan empat penjamin emisi yakni Indo Premiere Securities, AAA Sekuritas, Mandiri Sekuritas, dan BCA Sekuritas. “Sejauh ini saya dengar permintaan sudah hampir tiga kali lipat,” lanjut Johannes.

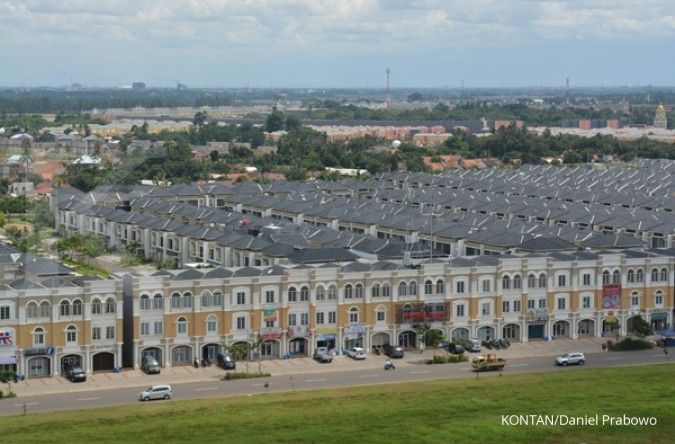

Nantinya, SMRA akan menggunakan 90% dana obligasi untuk ekspansi usaha seperti akuisisi lahan, sedangkan sisanya untuk modal kerja. SMRA akan mengakuisisi lahan di wilayah Jabodetabek dan luar Jawa. Sayang, Johannes enggan menyebut lokasinya. Hingga saat ini SMRA memiliki landbank seluas 1.500 hektare.

Cek Berita dan Artikel yang lain di Google News

/2014/06/25/2017804804.jpg)