Reporter: Ridwan Nanda Mulyana | Editor: Herlina Kartika Dewi

KONTAN.CO.ID - JAKARTA. PT Trimegah Bangun Persada Tbk (NCKL) atau Harita Nickel menuntaskan masa penawaran umum yang digelar 5 April - 10 April 2023. Dalam status di laman e-ipo, NCKL juga menyelesaikan penjatahan (allotment) pada hari ini, Senin, 10 April 2023.

Merujuk prospektus, NCKL menggelar distribusi saham secara elektronik pada Selasa, 11 April 2023. Kemudian NCKL akan melakukan pencatatan efek di Bursa Efek Indonesia (BEI) pada Rabu, 12 April 2023.

Dalam penawaran umum perdana saham alias Initial Public Offering (IPO) ini, NCKL menawarkan 7,99 miliar saham baru dengan nilai nominal Rp 100 setiap saham. Jumlah itu mewakili 12,67% dari modal ditempatkan dan disetor setelah IPO.

Baca Juga: Bakal IPO, MPX Logistics International Berpotensi Raup Dana Segar Rp 44 Miliar

Dengan harga penawaran Rp 1.250 per lembar saham, NCKL bakal mengantongi dana segar senilai Rp 9,99 triliun. Mayoritas dana hasil IPO, atau sekitar 50,4% akan dipakai untuk keperluan entitas anak dan entitas asosiasi, yang akan disalurkan melalui setoran modal dan pinjaman.

NCKL juga bakal mengalokasikan dana hasil IPO untuk pembayaran utang. Dengan rincian, sekitar 8,4% akan digunakan untuk pembayaran seluruh utang kepada PT Harita Jayaraya, serta 9,4% akan dipakai untuk pembayaran seluruh utang kepada PT Dwimuria Investama Andalan.

Selanjutnya, sekitar 23,6% akan digunakan untuk pembayaran seluruh utang kepada OCBC dan PT Bank OCBC NISP Tbk. Lalu, sekitar 1,4% akan dipakai untuk pembayaran seluruh utang outstanding fasilitas term loan 1 dan fasilitas term loan 3 kepada OCBC NISP.

NCKL juga bakal mengalokasikan sebanyak 3,3% dari dana IPO untuk belanja modal (capital expenditure). Kemudian sebesar 3,5% akan dipakai NCKL untuk modal kerja (working capita).

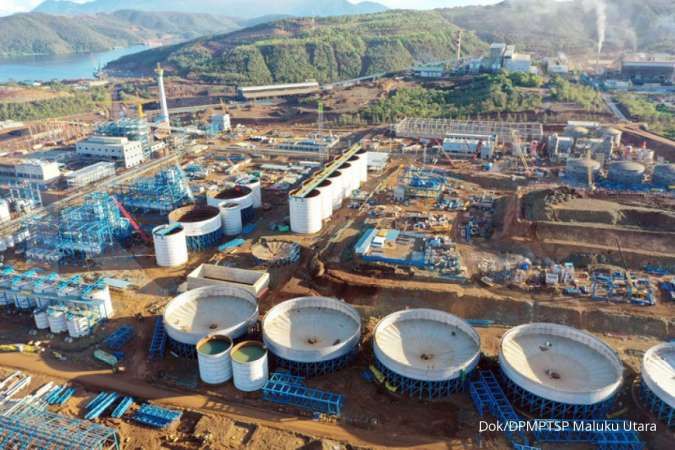

Adapun NCKL merupakan perusahaan nikel terintegrasi yang memiliki kegiatan operasi penambangan nikel hulu dan peleburan nikel hilir terutama berbasis di Pulau Obi. NCKL dan entitas anak memiliki dan mengoperasikan dua proyek pertambangan seluas 5.523,99 hektare (ha).

Terdiri dari proyek pertambangan nikel laterit aktif seluas 4.247 ha di Kawasi yang dioperasikan oleh Trimegah Bangun Persada dan 1.276,99 ha di Loji yang dioperasikan oleh GPS. Keduanya terletak di Pulau Obi, Provinsi Maluku Utara.

Baca Juga: Ini Catatan Analis Soal Rencana IPO Harita Nickel (NCKL) dan Merdeka Battery (MBMA)

Selain itu, Entitas Anak NCKL juga memiliki dua prospek pertambangan nikel yaitu OAM dengan luas 1.775,40 ha di Tabuji-Lauwi dan JMP memiliki luas 1.884,84 ha di Jikodolong. Keduanya masih berlokasi di Pulau Obi.

Empat sekuritas menjadi penjamin pelaksana emisi efek IPO PT Trimegah Bangun Persada Tbk. Yakni PT BNP Paribas Sekuritas Indonesia, PT Citigroup Sekuritas Indonesia, PT Credit Suisse Sekuritas Indonesia, dan PT Mandiri Sekuritas.

Sedangkan PT DBS Vickers Sekuritas Indonesia, PT OCBC Sekuritas Indonesia, dan PT UOB Kay Hian Sekuritas, ditunjuk sebagai penjamin emisi efek.

Cek Berita dan Artikel yang lain di Google News

/2020/03/28/1023500890.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)