Reporter: Akhmad Suryahadi | Editor: Noverius Laoli

KONTAN.CO.ID - JAKARTA. Daftar perusahaan yang akan melakukan initial public offering (IPO) diramaikan dengan kehadiran dua emiten nikel yang bakal melepaskan sahamnya ke publik.

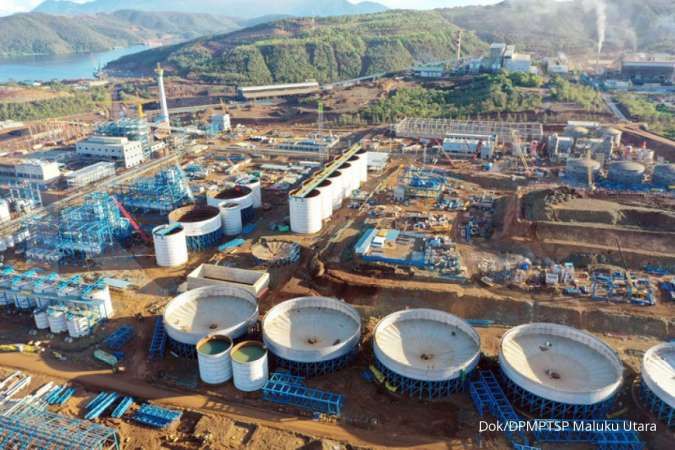

Kedua emiten nikel itu adalah PT Merdeka Battery Materials (MBMA), yang merupakan anak usaha PT Merdeka Copper Gold Tbk (MDKA) dan PT Trimegah Bangun Persada Tbk (NCKL) yang merupakan entitas pertambangan nikel Grup Harita.

Keduanya sama-sama mengincar dana IPO dengan emisi yang cukup jumbo. Terbaru, MBMA mengumumkan bakal melepas sebanyak-banyaknya 11 miliar saham biasa atas nama, yang mewakili sebesar-besarnya 10,24% dari modal ditempatkan dan disetor setelah IPO.

Harga penawaran yang dipasang oleh MBMA di rentang Rp 780 sampai dengan Rp 795 setiap saham. Sehingga, MBMA berpotensi meraup dana segar sebanyak-banyaknya sebesar Rp 8,74 triliun dari aksi korporasi ini.

Baca Juga: Anak Usaha Merdeka Copper Gold (MDKA) Mau IPO, Berikut Alokasi Penggunaan Dananya

Sementara itu, NCKL akan melepas sebanyak-banyaknya sebesar 12,09 miliar saham baru, yang mewakili sebanyak-banyaknya sebesar 18% dari modal ditempatkan dan disetor setelah IPO. Harga penawaran yang dipasang berkisar antara Rp 1.220 sampai dengan Rp 1.250 per saham.

Sehingga, jumlah seluruh nilai penawaran umum perdana saham ini bisa berkisar antara Rp 14,75 triliun sampai dengan Rp 15,11 triliun. Namun, NCKL membidik dana IPO yang lebih rendah dari target yang dipasang.

Dalam aksi IPO, NCKL hanya menargetkan meraup dana segar Rp 9,7 triliun atau setara US$ 650 juta. Ini karena secara aktual, sebenarnya dana yang dibutuhkan NCKL dalam aksi IPO ini hanya sebanyak Rp 9,7 triliun.

Analis MNC Sekuritas Alif Ihsanario IPO tersebut berbarengan dengan sentimen positif di sektor nikel yang saat ini mengalir cukup deras.

Saat ini, segelintir perusahaan lokal sudah menggarap produksi motor listrik, dan kemudian kini pemerintah sedang gencar mengimplementasikan program insentif pembelian mobil dan motor listrik

Baca Juga: Harga Nikel Naik ke Atas US$ 23.000 Setelah Sentuh Harga Terendah 5 Bulan Terakhir

Terkait momentum IPO dua perusahaan ini, investor bisa berkaca dari salah satu IPO paling sukses dari emiten komoditas, yakni yang dilakukan oleh PT Adaro Energy (ADRO).

Kata Alif, ADRO cukup jeli dalam menggunakan momentum meroketnya harga batubara pada 2008 yang menyentuh level all time-high pada saat itu untuk melakukan IPO. Setelahnya, harga batubara langsung anjlok pada tahun berikutnya dan melandai.

/2023/03/05/1286915260.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)