Reporter: Rika Theo, Reuters |

JAKARTA/SINGAPURA. Blackstone, Bain Capital, KKR & Co, dan Abraaj Capital asal Dubai masuk dalam daftar lelang tahap kedua atas seperlima saham rumah sakit Siloam milik PT Lippo Karawaci Tbk (LPKR). Sumber-sumber Reuters menyatakan transaksi itu dapat bernilai hingga US$ 300 juta.

Menurut mereka, Lippo Karawaci mengejar valuasi lebih dari 20 kali laba inti Siloam untuk saham itu.

Salah satu sumber Reuters mengungkapkan bahwa lelang putaran pertama di bawah ekspektasi. Tapi proses penjualan berlanjut guna memberi kesempatan para pembeli untuk menawar lebih tinggi.

“Lippo mungkin akan kembali ke pasar tahun depan jika kesenjangan valuasi terlalu besar,” kata sumber itu.

Keluarga Mochtar Riady itu ingin menjual minimal 20% saham Siloam pada harga US$ 200 juta-US$ 300 juta. Bahkan, mereka berniat menaikkan jumlah penjualan ke 49% apabila harga yang diberikan cocok.

Lippo telah menggandeng Bank of America Merrill Lynch untuk menjalankan lelang tersebut.

Jurubicara Lippo Karawaci Danang Kemayan Jati menolak berkomentar. Begitu juga BofA, Abraaj dan KKR. Sementara Blackstone dan Bain belum bisa dimintai komentarnya.

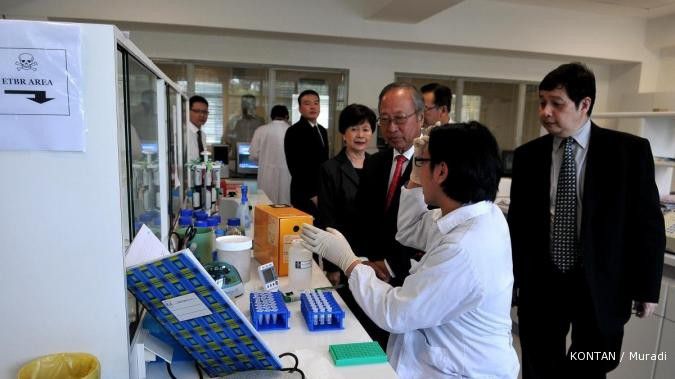

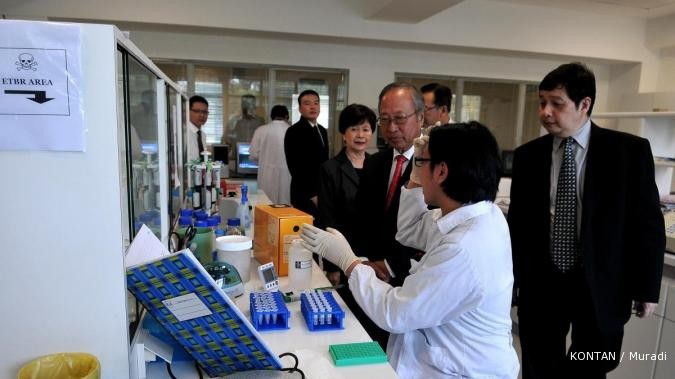

Siloam sendiri setara dengan 30% nilai aset Lippo Karawaci. Perusahaan mengoperasikan 9 rumah sakit dan sedang membangun empat rumah sakit baru lagi.

Jika berhasil membeli saham Siloam, KKR dan Blackstone akan menanamkan investasi pertama di Indonesia. Mereka adalah lembaga pengelola dana internasional yang baru-baru ini membuka kantor di Singapura untuk mendongkrak investasi di Asia.

Sedangkan Abraaj Capital mengelola US$ 7,5 miliar dan telah mengatakan bahwa Asia Tenggara masuk dalam empat pasar utamanya.

Lippo sebelumnya sudah pernah menjual asetnya ke private equity, meski beberapa kali gagal karena harga yang diminta terlalu tinggi. Namun tahun 2010, Lippo menjual saham kendali di Matahari ke CVC Capital senilai US$ 790 juta. Transaksi ini menjadi transaksi private equity terbesar di Indonesia.

Cek Berita dan Artikel yang lain di Google News

/2012/08/27/1282635554.jpg)