Reporter: Dede Suprayitno | Editor: Wahyu T.Rahmawati

KONTAN.CO.ID - JAKARTA. Bursa Efek Indonesia (BEI) dan Otoritas Jasa Keuangan (OJK) tengah menggodok aturan mengenai penambahan porsi investor ritel atau pooling allotment kepada perusahaan yang melakukan initial public offering (IPO). Aturan ini ditargetkan rampung pada kuartal I-2018.

Penambahan porsi tersebut, tentunya memiliki sisi positif dan negatif. Yang sedang dilakukan kini lewat aturan tersebut adalah memperbesar sisi positif dari penambahan investor ritel. "Pihak emiten biasanya ada kekhawatiran juga, kalau sahamnya diperbesar oleh pooling. Bukan penjatahan atau investor strategis," kata Riska Afriani, Kepala Riset OSO Sekuritas kepada KONTAN, Kamis (14/12).

Menurutnya, pada dasarnya perusahaan yang melakukan IPO sendiri sudah memiliki stand by buyer dan sudah melakukan roadshow. Sehingga kepemilikan untuk masyarakat sendiri, tidak begitu banyak. "Mungkin ini yang dimaksud bursa, supaya bukan hanya investor strategis saja," lanjutnya.

Bila yang memiliki investor strategis masih ada hubungan afiliasi misalnya, maka mereka bisa menjadi market maker atas saham tersebut. Namun, sisi positif lainnya adalah bisa terserap oleh masyarakat. "Tapi kita juga perlu tahu, retail itu kemampuannya sejauh apa? Pendanannya berapa? Itu yang perlu diperhatikan," imbuhnya.

Menurutnya, kemampuan investor ritel juga tidak begitu tinggi jika dibandingkan dengan investor institusi. Jadi bursa harus memperhatikan dua sisi. Baik dari sisi investor, maupun emiten. "Karena kalau emiten sudah mematok nilai yang tinggi, maka dia harus menggandeng investor strategis dulu dan punya stand by buyer," ungkapnya.

Sebab, bila tidak memiliki investor strategis, emiten bisa merevisi target. Sebab, pasar tidak mampu menyerapnya dengan baik. Untuk itu, setiap perusahaan yang IPO, dengan nilai beragam harus diperlakukan tidak sama. Terutama terhadap jumlah nilai yang diterbitkan. "Kalau penerbitan sudah di atas Rp 100 miliar, maka berat. Kalau masih di bawah Rp 100 miliar masih oke," ungkapnya.

Pihaknya sebagai penjamin emisi, juga mencari market yang ingin membeli saham IPO. Ketika nanti ada emiten yang cukup besar, maka akan butuh usaha berlebih ketika harus mencari investor ingin membeli. "Rata-rata saham saja, saat ini dimiliki oleh institusi, kemudian baru ritel," imbuhnya.

Pihak emiten dan sekuritas juga memiliki komitmen penuh dalam usaha penyerapan saham IPO. Bukan berdasar by effort lagi. Alhasil, bila saham yang diterbitkan tidak terserap oleh pasar, maka pihak sekuritas yang akan menyerap penerbitan tersebut.

Memang, paling baik ketika menerbitkan sudah ada yang menyerap. Upaya BEI juga dinilai sudah cukup baik, dengan mengajak perusahaan yang prospektif untuk IPO. Dia juga berharap, aturan tersebut memperhatikan besaran nilai saham IPO yang dilepas. "Semakin besar, tentu menimbulkan kekhawatiran dalam penyerapan dana," katanya.

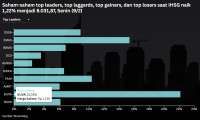

Meskipun dia menilai pada 2018, tren IHSG masih bullish. Selain itu, beberapa perusahaan juga ingin melakukan IPO. BEI saja menargetkan bisa mengajak 35 perusahaan untuk melantai. Ditambah, kini juga sudah mendekati tahun politik. "Pelaku pasar juga akan lebih berhati-hati dalam mengeluarkan uang yang dimiliki," tambahnya.

Cek Berita dan Artikel yang lain di Google News

/2017/11/29/310628056.jpg)