Reporter: Dea Chadiza Syafina | Editor: Asnil Amri

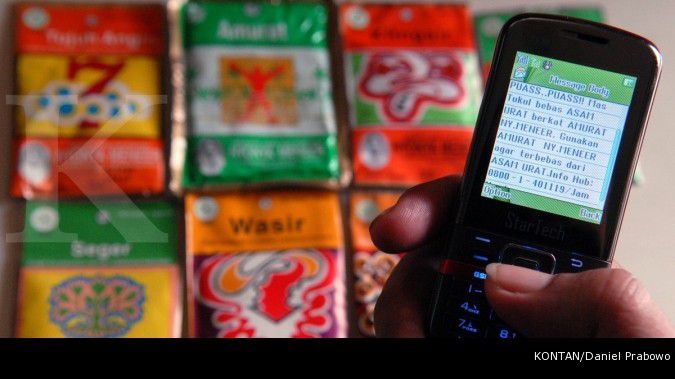

JAKARTA. PT Sido Muncul berencana melakukan penawaran umum perdana saham atau initial public offering (IPO) tahun 2013 ini. Alasan perusahaan jamu ini IPO adalah, untuk melakukan ekspansi usaha berupa penambahan pabrik di Semarang, Jawa Tengah.

Hal itu disampaikan Presiden Direktur PT Sido Muncul, Irwan Hidayat di Jakarta, Senin (1/7). Menurutnya, dengan penambahan pabrik, perusahaan bisa menambah produksi hingga dua kali lipat dari produksi yang sekarang.

Dalam melakukan IPO, Irwan akan menggunakan buku laporan keuangan bulan Maret. Meski begitu, Irwan belum bisa memastikan berapa besaran harga IPO yang ditawarkan, juga persentase besaran saham yang akan dilepas kepada publik.

"Semuanya akan kami sampaikan nanti saat paparan publik atau public expose. Kami saat ini baru melakukan perkenalan kepada pihak Bursa Efek Indonesia (BEI), sehingga belum banyak yang bisa kami sampaikan," kata Irwan di Gedung BEI, Jakarta, Senin (1/7).

Produsen jamu nasional ini menyasar investor domestik untuk menjaring dana IPO ini. Irwan bilang, Sido Muncul banyak dikenal investor domestik. Karena itu, perseroan akan melakukan roadshow ke kota-kota di Indonesia seperti Semarang, Jogja, dan Surabaya.

Selain itu, perseroan akan mencoba menyasar pangsa pasar di wilayah Timur seperti Makassar, Maluku, Papua, dan Nusa Tenggara Timur. Irwan yakin, pasar bisa menyerap IPO yang ditawarkan dan tidak tertutup kemungkinan mampu menarik minat investor asing juga.

"Kami mempersiapkan pasar Indonesia timur kemudian ekspor supaya kalau pabrik ekspansi selesai jadinya bisa langsung kesana. Sekarang ekspor kami masih 5% dengan tujuan ekspor Amerika Serikat (AS) dan Eropa," terang Irwan.

Direktur Utama PT Kresna Graha Securindo Tbk (KREN) Michael Steven selaku penjamin emisi, bilang, KREN bertindak sebagai lead underwriter, dimana target nilai emisi sebesar Rp 1 triliun-Rp 1,5 triliun.

Dalam perencanaannya, PT Sido Muncul melantai di bursa kuartal III atau kuartal IV tahun 2013 ini. KREN tertarik menjadi lead underwriter dalam IPO PT Sido Muncul karena perusahaan jamu itu dinilai memiliki prospek yang bagus di kelas menengah atas dan juga bawah.

Selain itu, kata Michael, dengan program pemerintah yang menggerakkan cinta produk Indonesia, maka produk ini akan lebih berkembang lagi. "Sido Muncul merupakan salah satu produk andalan Indonesia. Dengan gerakan pemerintah yang terus menggalakkan program cinta produk Indonesia, maka kami yakin pasar dapat menyerap IPO Sido Muncul," jelas Michael.

Cek Berita dan Artikel yang lain di Google News

/2012/04/09/194741500.jpg)