Reporter: Ridwan Nanda Mulyana | Editor: Noverius Laoli

Sedangkan Praska menyoroti ruang kenaikan suku bunga acuan sudah terbatas. Bahkan ada peluang penurunan secara global, karena laju inflasi menunjukkan perlambatan signifikan mendekati target bank sentral. "Tidak hanya di AS dan Uni Eropa, tapi juga di Indonesia, dimana laju inflasi terus menurun," imbuh Praska.

Menurut dia, pertimbangan emiten mencari pendanaan yang lebih optimal dari dalam negeri atau penerbitan global bonds, akan lebih tergantung pada risiko nilai tukar rupiah ke depan. Emiten juga perlu mencermati kemampuan penyerapan pasar terhadap obligasi yang diterbitkan untuk kebutuhan refinancing maupun ekspansi bisnis.

Hal yang krusial, emiten dengan porsi utang mata uang asing mesti menjaga tingkat profitabilitas dan solvabilitas, untuk mengukur kekuatan finansial menghadapi dampak kenaikan suku bunga yang berpotensi memengaruhi biaya pinjaman. Di samping mencetak pertumbuhan laba operasional sebagai basis dalam memenuhi kemampuan pembayaran bunga.

Baca Juga: Fundamental Sangat Kuat, Mitratel Semakin Terdepan Untuk Ekspansi

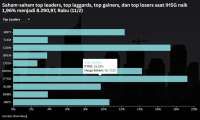

Dari sederet emiten dengan utang mata uang asing, Nico melihat fundamental ICBP dan GJTL masih yang paling menarik. Apalagi dengan mempertimbangkan prospek positif bisnis keduanya, serta perbaikan fundamental secara berkelanjutan.

Nico menyematkan rekomendasi buy untuk saham ICBP dengan support Rp 11.000 dan target harga di Rp 11.800. Lalu buy on weakness untuk saham GJTL dengan support Rp 1.015 dan target harga di Rp 1.165 per lembar saham.

Cek Berita dan Artikel yang lain di Google News

/2022/12/02/312689143.jpg)