Reporter: Amailia Putri Hasniawati | Editor: Sanny Cicilia

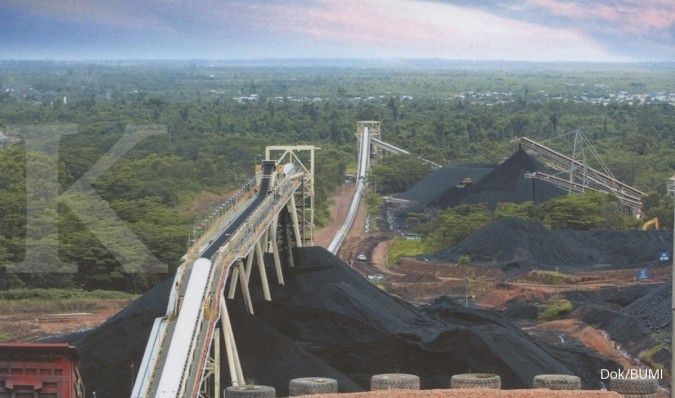

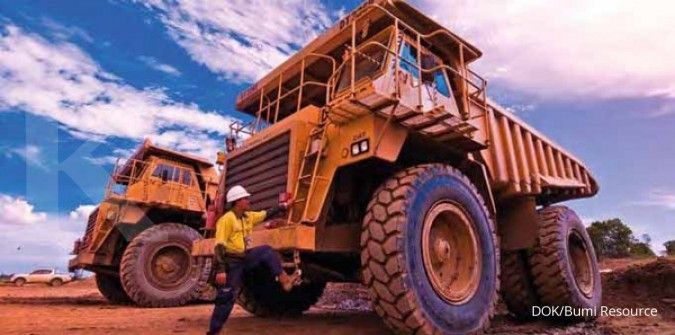

JAKARTA. Terus merosotnya harga saham PT Bumi Resources Tbk (BUMI) memaksa manajemen melakukan penyesuaian atas harga konversi obligasinya. Obligasi konversi yang dimaksud adalah surat utang yang diterbitkan Enercoal Resources Pte.Ltd, anak usaha BUMI.

Dileep Srivastava, Direktur dan Sekretaris Perusahaan BUMI mengatakan, ada beberapa poin yang disampaikan dalam klausul restrukturisasi utang bernilai pokok US$ 375 juta itu.

Salah satunya adalah perubahan harga konversi.

"Akan dilakukan perubahan harga konversi (obligasi menjadi saham) dari Rp 3.366,9046 menjadi Rp 250 per saham," jelasnya dalam pernyataan resmi.

Berarti, terjadi penurunan hingga 92,5% dari ketentuan awal. Penyesuaian harga ini memang harus dilakukan menyusul harga saham BUMI yang terus merangsek turun. Bahkan, harga baru yang diajukan itu masih lebih tinggi dari harga saham BUMI pada penutupan perdagangan kemarin (11/8), yakni Rp 182 per saham.

Selain perubahan harga, BUMI juga mengajukan penurunan tingkat bunga obligasi dari 9,25% menjadi 6% per tahun. Begitu pula dengan masa jatuh tempo, yakni menjadi 7 April 2018.

Manajemen BUMI juga bilang, para pemegang obligasi saat ini berbagi jaminan dengan kreditur BUMI yang lain. Adapun, aset yang menjadi jaminan adalah 51% saham PT Kaltim Prima Coal (KPC) dan PT Arutmin Indonesia.

BUMI, melalui Enercoal Resources Pte.Ltd menerbitkan obligasi konversi yang dijamin senilai US$ 375 juta pada 5 Agustus 2009. Bunga yang ditawarkan sebesar 9,25%. Harga konversi yang disepakati ketika itu sebesar Rp 3.366,90 per saham.

Namun, harga konversi dapat berubah. Adapun, Credit Suisse Limited bertindak sebagai placement agent tunggal dalam hajatan ini.

Nah, masa berlaku obligasi ini habis pada 5 Agustus 2014. Namun, emiten batubara milik Grup Bakrie ini tidak sanggup memenuhi kewajibannya hingga masa jatuh tempo datang.

Perseroan menggunakan dana hasil obligasi ini untuk mendanai equity swap senilai US$ 115 juta dan premi transaksi Capped Call sebesar US$ 51,28 juta. Sisanya, digunakan untuk keperluan umum perusahaan.

Cek Berita dan Artikel yang lain di Google News

/2012/09/04/1333546496.jpg)