Sumber: Bloomberg | Editor: Sanny Cicilia

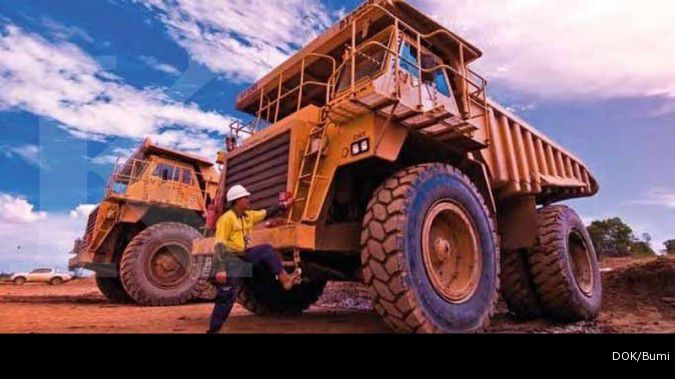

JAKARTA. PT Bumi Resources Tbk (BUMI) masih berupaya menegosiasikan surat utangnya senilai US$ 375 juta yang segera jatuh tempo. Perusahaan tambang yang disebut-sebut paling rentan default ini mengajukan upaya restrukturisasi obligasi dengan tujuan menghindari gagal bayar.

Menurut suratnya pada 7 Agustus untuk pemegang obligasi yang diperoleh Bloomberg, BUMI meminta persetujuan untuk memperpanjang jatuh tempo obligasi yang diterbitkan anak usahanya, Enercoal Resources Pte menjadi April 2018. Obligasi ini seharusnya jatuh tempo pada 5 Agustus lalu, dan setuju diperpanjang sampai besok.

Bumi juga meminta kupon obligasi tersebut dikurangi menjadi 6% dari 9,25%. Dalam upaya sebelumnya, BUMI sempat meminta keringangan kupon sebesar 7%.

Dalam suratnya kali ini, manajemen mengatakan, berekspektasi membayar bunga dari obligasi konversi ini pada tanggal 12 Agustus, namun tak mampu membayar utang pokok US$ 374,9 juta.

"Jika pemegang saham tak mendapat uangnya pada besok pagi, secara teknis itu default. Ada insentif bagi pemegang obligasi untuk negosiasi karena posisi tawar BUMI tak sebesar kreditur," kata Xavier Jean, analis kredit di Standard & Poor's Singapura. Apalagi, para kreditur ini akan mempertimbangkan arus utang BUMI lainnya yang akan jatuh tempo, sementara perusahaan tidak memiliki pemasukan arus kas memadai.

Direktur BUMI Dileep Srivastava enggan berkomentar atas kabar ini.

Seiring dengan permohonan mengubah tenor dan bunga, BUMI juga meminta pemangkasan harga konversi utang tersebut menjadi Rp 250, dari harga utang ketika dijual pertama kali lima tahun lalu, Rp 3.366,9. Obligasi ini akan dikonversi pada September 2015.

Para pemegang obligasi memiliki waktu sampai tanggal 20 Agustus pukul 11.59 untuk merespon proprosal tersebut. Vote akan digelar dalam rapat pemegang obligasi (RUPO) pada tanggal 22 mendatang. Deutsche Bank AG akan menjadi pengurus pertemuan ini.

BUMI, yang 29,2% sahamnya dimiliki Grup Bakrie, sebelumnya sudah menggelar RUPO pertama pada 20 Juni di Singapura. Untuk RUPO tersebut, BUMI bermodalkan proposal resturkturisasi obligasi jatuh tempo Enercoal menjadi Juli 2021 dan bunga menjadi 7%. Namun, pertemuan ini gagal karena tidak memenuhi kuorum.

Moody's Investors Service sebelumnya menandai BUMI sebagai perusahaan tambang paling rentan, dan tidak memiliki dana memadai untuk membayar kewajiban utang di atas US$ 1 miliar yang jatuh tempo dalam 18 bulan mendatang.

"Bumi tidak memiliki kapasitas internal untuk mendanai utang jatuh tempo mendatang. Di tengah sulitnya dana segar, kami percaya hanya ada dua pilihan untuk BUMI: menjual lebih banyak kepemilikannya di dua tambang utamanya, atau meminta kreditur memodifikasi syarat utang," tulis Brian Grieser dalam laporan Moody's.

BUMI membuka perdagangan sesi kedua di Rp 185 per saham, turun 4,14% dibanding penutupan kemarin di Rp 193 per saham.

Cek Berita dan Artikel yang lain di Google News

/2012/09/04/1333546496.jpg)