Reporter: Nur Qolbi | Editor: Tendi Mahadi

KONTAN.CO.ID - JAKARTA. PT Dayamitra Telekomunikasi Tbk (MTEL) alias Mitratel berpotensi mencatatkan kinerja positif yang melampaui pesaingnya pada tahun depan. Analis Indo Premier Sekuritas Giovanni Dustin dan Ryan Dimitry memproyeksi, MTEL akan membukukan pertumbuhan pendapatan 9% pada tahun 2024.

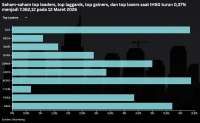

Faktor pendorong terbesarnya berasal dari pendapatan segmen menara yang diprediksi tumbuh lebih dari 8% year on year (YoY). Sementara itu, pendapatan segmen menara PT Sarana Menara Nusantara Tbk (TOWR) dan PT Tower Bersama Infrastructure Tbk (TBIG) diperkirakan hanya tumbuh masing-masing 2% dan 3% YoY.

Kedua analis ini melihat, nampaknya akan ada pesanan baru yang jauh lebih tinggi (dibandingkan dengan towercos lainnya) dari PT Indosat Ooredoo Hutchison pada 2024. Mengingat, MTEL mempunyai perjanjian jual dan sewa kembali dengan ISAT yang mencakup perjanjian untuk meluncurkan 4,5 ribu sites dalam tiga tahun mendatang.

"Kami juga memperkirakan pendapatan fiber optic yang lebih tinggi karena aset fibernya berpotensi tumbuh hingga mencapai lebih dari 40 ribu km pada 2024 dibanding 30 ribu km fiber pada tahun ini," ucap kedua analis Indo Premier Sekuritas tersebut dalam risetnya tanggal 14 Desember 2023.

Baca Juga: Bisa Jadi Pilihan untuk Tahun Depan, Cermati Rekomendasi Saham Kompas100 Berikut Ini

Lebih lanjut, MTEL juga berpotensi mencatatkan ekspansi margin EBITDA berkat kolokasi yang lebih tinggi. Langkah MTEL untuk mengurangi bisnis penjualan kembali menara dan meningkatkan skala usaha tambahannya (seperti fiber) juga akan mendorong ekspansi margin dalam jangka menengah atau panjang.

Saat ini, MTEL mencatatkan margin EBITDA sekitar 80%, lebih rendah dibandingkan margin emiten lain dalam peers yang sekitar 86%-88%. Hal ini disebabkan rasio kolokasi yang lebih rendah, yakni 1,5x dibanding peers yang sekitar 1,9x dan margin rendah untuk bisnis non-intinya.

Pada sembilan bulan pertama 2023, MTEL memiliki serat optik sekitar 29 ribu km dengan rasio utilisasi 1x, yang utamanya didorong oleh ISAT (sekitar 90% dari total fiber optic). Mengingat rasio utilisasi yang rendah, besaran margin EBITDA yang disesuaikan dari bisnis fiber optic MTEL hanya sekitar 50%.

Dalam jangka panjang, manajemen memperkirakan margin EBITDA akan meningkat menjadi sekitar 70% seiring dengan peningkatan rasio utilisasi.

"Secara keseluruhan, kami memperkirakan margin EBITDA MTEL akan meningkat bertahap dari 81,1% pada 2023 menjadi 81,4% pada 2024 dan 81,8% pada 2025," tutur analis Indo Premier Sekuritas.

Terlebih lagi, kapasitas neraca keuangan MTEL dinilai cukup untuk mendukung pertumbuhan anorganik di segmen menara dan fiber optic. MTEL mencatatkan rasio utang bersih/EBITDA sebesar 1,9x dibanding TBIG yang sebesar 4,5x dan 4,3x per September 2023.

Berdasarkan diskusinya dengan manajemen MTEL, perusahaan saat ini masih dalam tahap diskusi dengan Telkomsel untuk mengakuisisi sekitar 2.600 menara yang kemungkinan akan selesai tahun depan. MTEL juga melihat adanya peluang yang besar untuk bertumbuh secara anorganik di segmen fiber optic, mengingat industri ini sangat terfragmentasi.

Dalam riset tanggal 2 November 2023, Analis Samuel Sekuritas Yosua Zisokhi dan Daniel Widjaja melihat, non-Telkom Group akan menopang pertumbuhan jangka panjang MTEL. Pertumbuhan pendapatan didukung oleh non-Telkom Group, terutama ISAT dan EXCL yang masing-masing tumbuh 37,7% dan 40,4% YoY di kuartal III-2023.

Baca Juga: IHSG Diramal Tembus 7.600 pada 2024, Ini Deretan Saham Pilihan dari Samuel Sekuritas

Rasio kolokasi yang masih rendah di level 1,5x membuka potensi penambahan pendapatan kolokasi terutama di luar pulau Jawa.

"Hal ini senada dengan yang terjadi saat ini, dimana pertumbuhan tenant terbesar terjadi di wilayah Bali, Kalimantan, dan Sulawesi yang menyumbang pertumbuhan tenant lebih dari 7% year to date (YtD)," kata kedua analis Samuel Sekuritas tersebut.

Pada tahun 2023, manajemen MTEL mempertahankan target pertumbuhan pendapatan dan EBITDA naik masing-masing lebih dari 11% YoY, serta menambah lebih dari 5.500 tenant dan 13 ribu km fiber optic.

Samuel Sekuritas meyakini target tersebut akan tercapai. Pendapatan MTEL pada sembilan bulan pertama 2023 meningkat 11,9% YoY menjadi Rp 6,27 triliun dan EBITDA naik 14,8% YoY menjadi Rp 5,05 triliun.

/2022/02/09/748021570.jpg)