Reporter: Ridwan Nanda Mulyana | Editor: Anna Suci Perwitasari

KONTAN.CO.ID - JAKARTA. PT Sumber Global Energy Tbk (SGER) akan menerbitkan dan menawarkan Obligasi Berkelanjutan I Tahap I tahun 2024 dengan pokok sebanyak-banyaknya Rp 500 miliar. Obligasi ini terdiri dari dua seri yang dijaminkan dengan kesanggupan penuh (full commitment).

Penerbitan ini merupakan bagian dari Penawaran Umum Berkelanjutan Obligasi Berkelanjutan I Tahun 2024 dengan target dana yang akan dihimpun sebesar Rp 1 triliun. Adapun, Obligasi Berkelanjutan I Tahap I Tahun 2024 terdiri dari Seri A dan Seri B yang masing-masing ditawarkan sebesar 100% dari jumlah pokok obligasi.

"Obligasi ini diterbitkan tanpa warkat kecuali sertifikat jumbo obligasi yang diterbitkan oleh Perseroan atas nama PT Kustodian Sentral Efek Indonesia (KSEI)," mengutip prospektus ringkas SGER yang termuat di Harian KONTAN, Jum'at (14/6).

Adapun, obligasi Seri A memiliki jangka waktu 370 hari sejak tanggal emisi. Sedangkan obligasi Seri B berjangka waktu dua tahun sejak tanggal emisi. Bunga obligasi akan dibayarkan setiap tiga bulan.

Bunga obligasi pertama akan dibayarkan pada 10 Oktober 2024. Sedangkan bunga obligasi terakhir sekaligus pelunasan obligasi akan dibayarkan pada 20 Juli 2025 untuk Obligasi Seri A dan 10 Juli 2026 untuk obligasi Seri B.

Baca Juga: Jokowi Minta Semua Pihak Antisipasi Neraka Iklim Dunia

"Pelunasan masing-masing seri Obligasi akan dilakukan secara penuh (bullet payment) pada saat jatuh tempo," terang prospektus Obligasi SGER.

Setelah dikurangi biaya-biaya emisi, dana yang diperoleh dari penawaran umum obligasi berkelanjutan ini akan digunakan untuk dua keperluan. Pertama, sekitar 25% untuk pelunasan penuh utang. Kedua, sekitar 75% untuk modal kerja.

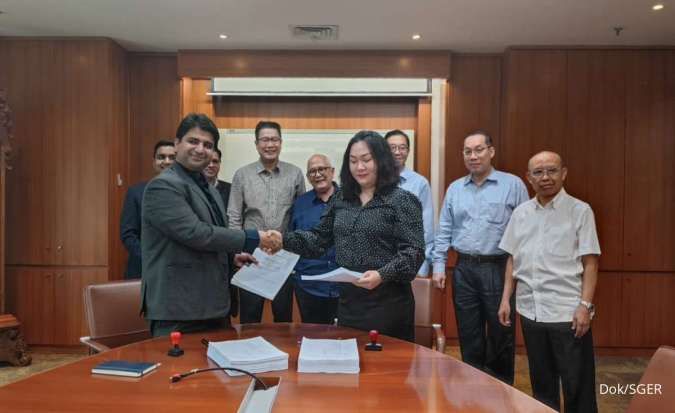

Dalam penerbitan obligasi ini, PT Korea Investment and Sekuritas Indonesia dan PT Victoria Sekuritas Indonesia bertindak sebagai penjamin pelaksana emisi obligasi. Sedangkan wali amanat dari penerbitan obligasi ini adalah PT Bank Rakyat Indonesia (Persero) Tbk.

- Berikut indikasi jadwal penerbitan obligasi:

- Masa penawaran awal: 14 Juni - 21 Juni 2024

- Perkiraan tanggal efektif: 28 Juni 2024

- Perkiraan masa penawaran umum: 1 Juli - 5 Juli 2024

- Perkiraan tanggal penjatahan: 8 Juli 2024

- Perkiraan tanggal pengembalian uang pemesanan: 10 Juli 2024

- Perkiraan tanggal distribusi secara elektronik: 10 Juli 2024

- Perkiraan tanggal pencatatan pada Bursa Efek Indonesia: 11 Juli 2024.

Dari sisi pergerakan saham, hingga pukul 13:30 WIB perdagangan Jum'at (14/6), harga SGER menurun 14,12% ke level Rp 438 per saham. Secara year to date, harga saham SGER mengakumulasi pelemahan 19,16%.

Cek Berita dan Artikel yang lain di Google News

/2023/09/27/44011597.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)