Reporter: Rika Theo |

JAKARTA. Penawaran obligasi Star Energy Geothermal (Wayang Windu) Limited (SEG) mengalami kelebihan permintaan hingga 11 kali. Obligasi global milik perusahaan energi yang tercatat di Singapura ini menawarkan kupon 6,125% dengan tenor tujuh tahun.

Star Energy Geothermal telah mengadakan roadshow untuk memasarkan Obligasi Kedua berdenominasi dollar ini ke Hong Kong, Singapura, London, New York, Boston dan Los Angeles. Dalam rilisnya hari ini (22/3), Chief Financial Officer Star Energy Geothermal mengatakan, sambutan investor positif dalam roadshow itu. Nilai penawaran yang masuk mencapai US$ 4 miliar, sementara nilai yang rencananya diterbitkan Star hanya US$ 350 juta.

Hendra menilai penerbitan obligasinya sukses karena berhasil diraih di tengah ketatnya persaingan untuk mendapatkan kepercayaan institusi finansial dunia. Pasalnya, di saat yang sama, empat perusahaan lain di Asia juga sedang menawarkan obligasi korporasi dalam dollar AS. Dua di antaranya merupakan emiten Indonesia.

Lebih dari 200 investor mengajukan permintaan atas Obligasi Kedua SEG yang ditawarkan pada 21 Maret lalu. Yang terbesar adalah investor dari Asia (46%), dan sisanya dari Eropa (33%) dan Amerika Serikat (21%).

Sedangkan menurut tipe investor, sebagian besar peminat obligasi Star adalah fund/asset managers yaitu berjumlah 86%. Lainnya adalah bank sebanyak 8% dan asuransi atau lembaga pemerintah sebesar 6%.

Obligasi Kedua SEG ini mendapat rating B2 dari Moodys dan B+ dengan prospek stabil dari Fitch Ratings. Star berencana menerbitkan Obligasi KEdua ini pada 28 Maret 2013.

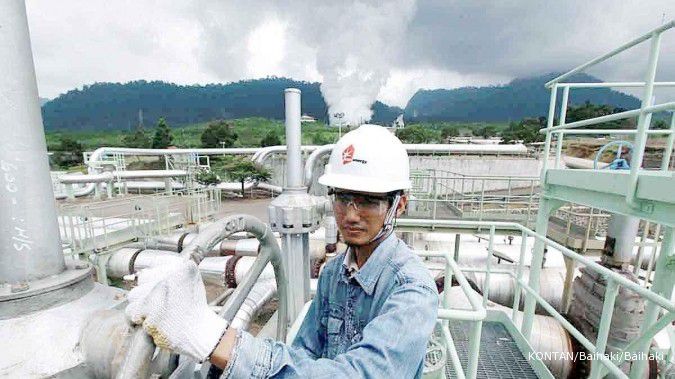

Star Energy akan menggunakan hasil penerbitan obligasi untuk mengembangkan pembangkit listrik panas bumi. SEG adalah produsen listrik swasta yang terletak di Wayang Windu, Jawa Barat dan mengoperasikan salah satu pembangkit listrik panas bumi terbesar di Indonesia.

“Penerbitan Obligasi yang kedua ini merupakan bagian dari rencana strategis SEG dalam mengelola keuangan perseroan,” jelas Hendra.

Cek Berita dan Artikel yang lain di Google News

/2012/10/01/33642211.jpg)