Reporter: Rika Theo |

JAKARTA. PT Modernland Realty Tbk (MDLN) menawarkan obligasi sebesar Rp 500 miliar. Obligasi ini terdiri dari dua seri dengan kupon 10,75% dan 11%.

Penawaran obligasi yang mendapat peringkat idA- dari Pefindo ini berlangsung pada 18-20 Desember 2012. Sedangkan tanggal penjatahannya jatuh pada 21 Desember 2012, dan pencatatan di bursa pada 28 Desember 2012.

MDLN menawarkan obligasi seri A senilai Rp 250 miliar. Obligasi ini akan berjangka waktu tiga tahun dengan kupon 10,75%.

Sedangkan seri B dengan nilai penerbitan sama akan berjangka waktu lima tahun. Kuponnya 11%.

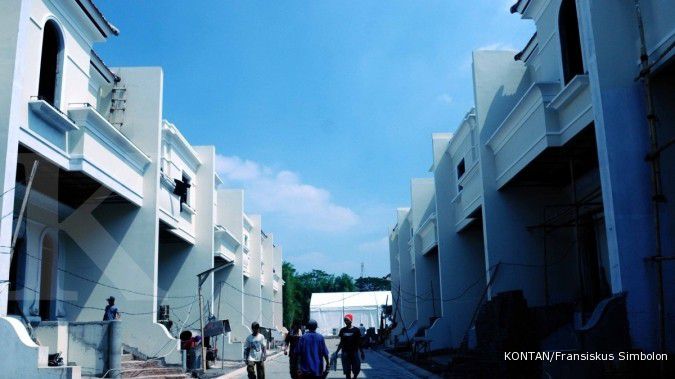

MDLN akan memakai dana hasil penerbitan obligasi untuk tiga hal. Pertama, sebesar 60% untuk menambah penyertaan pada anak usahanya, yaitu PIS. PIS akan memanfaatkan dana itu untuk modal kerja termasuk pembelian dan pembebasan tanah, pengurusan legalitas, perizinan tanah, pematangan tanah, dan pembangunan infrastruktur.

Kedua, sebesar 20% akan menjadi pinjaman kepada NA, yang selanjutnya juga digunakan sebahgi modal kerja.

Ketiga, sisanya 20% lagi untuk modal kerja MDLN, termasuk membiayai pembangunan rumah, pematangan tanah, dan pembangunan infrastruktur.

Cek Berita dan Artikel yang lain di Google News

/2012/05/15/1122482708.jpg)