Reporter: Danielisa Putriadita | Editor: Wahyu T.Rahmawati

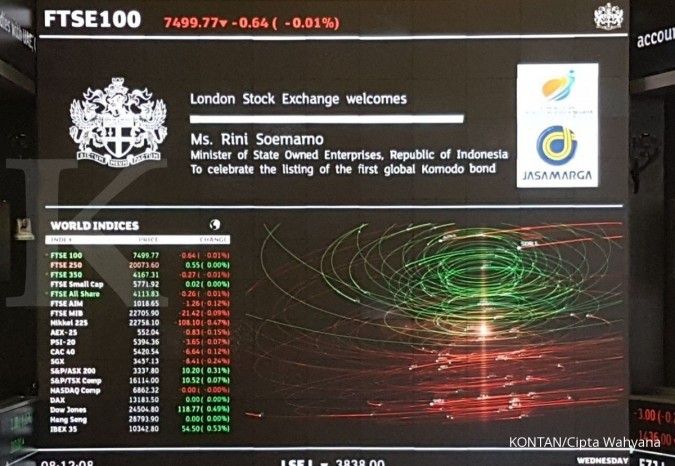

KONTAN.CO.ID - JAKARTA. Manajer Investasi (MI) belum tertarik mengelurkan reksadana dengan underlying Komodo Bond milik PT Jasa Marga (Persero) Tbk. Rabu (13/12) perusahaan yang memiliki kode saham JSMR ini sukses mencatatkan obligasi rupiah global senilai Rp 4 triliun di London Stock Exchange (LSE).

Direktur Bahana TCW Investment Management Soni Wibowo mengatakan, sebelum melirik obligasi ini sebagai aset dasar, perlu dilihat mengenai perpajakannya terlebih dahulu. "Setahu saya, obligasi yang dikeluarkan di luar negeri tidak mendapat insentif perpajakan," kata Soni, Rabu (13/12). Bila memang seperti itu, Sonny mengatakan yield yang didapat investor tidak akan kompetitif.

Alasan kedua Soni belum tertarik adalah JSMR Komodo Bond sudah oversubcribed beberapa kali oleh investor asing sehingga sulit untuk MI lokal mendapatkan obligasi tersebut untuk dijadikan aset dasar reksadana terproteksi. "Masih banyak obligasi BUMN lain yang menawarkan kupon dan tax treatment lebih ramah untuk investor reksadana," kata Soni.

Selain itu, kupon yang dipatok sebesar 7,5% pada obligasi ini, juga Soni anggap kurang menarik dan kupon tersebut tidak dapat menutup insentif perpajakan. "Saat ini kami belum tertarik," kata Soni.

Senada, Markam Halim, Managing Director, Head Sales and Marketing Henan Putihrai Asset Management mengatakan, obligasi ini kurang cocok bagi investor reksadana Indonesia.

Komodo Bond JSMR diterbitkan di luar negeri dalam mata uang rupiah. Menurut Markam, tujuan dari obligasi ini meluncur adalah untuk menarik investor asing untuk berinvestasi di Indonesia. "Jika kita menerbitkan reksadana dengan underlying Komodo Bond JSMR dan market kami adalah lokal, maka agak kurang pas," kata Markam.

Cek Berita dan Artikel yang lain di Google News

/2017/12/13/725623655.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)