Reporter: Cipta Wahyana | Editor: Barratut Taqiyyah Rafie

KONTAN.CO.ID - JAKARTA. PT Jasa Marga (Persero) Tbk baru saja menerbitkan surat utang bejuluk Komodo Bond. Penasaran ingin tahu apa itu Komodo Bond? Simak beberapa poin penjelasan berikut.

Apa?

Komodo Bond merupakan sebutan untuk surat utang atau obligasi rupiah terbitan institusi Indonesia yang dijual dan dicatakan di luar negeri (global IDR bond). Sebelumnya, lazimnya, korporasi dan pemerintah menjual obligasi dalam denominasi dollar di luar negeri (global USD bond).

Komodo Bond Jasa Marga merupakan Komodo Bond pertama. Nama "Komodo" yang sangat khas Indonesia merupakan pemberian Presiden Jokowi. Sebelumnya sempat muncul usulan agar obligasi spesial ini dinamai Rendang Bond atau Nasi Goreng Bond.

Meskipun diterbitkan dalam denominasi rupiah, investor tetap akan menerima bunga dan pelunasan saat jatuh tempo dalam mata uang dollar Amerika (USD settlement) sesuai kurs rupiah-dollar saat pembayaran.

Kapan dan di mana?

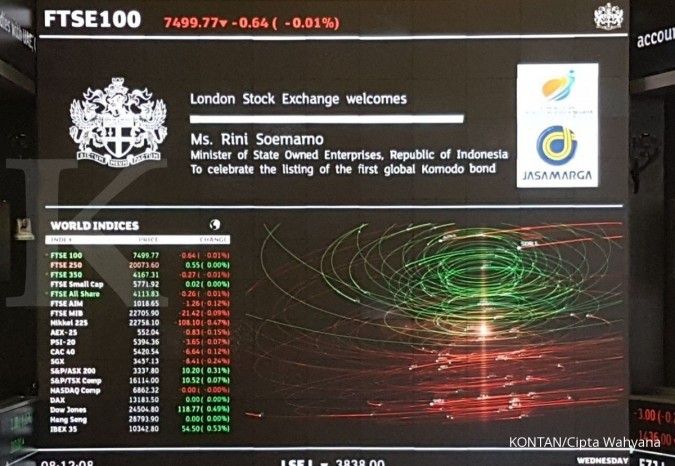

Komodo Bond Jasa Marga dicatatkan (listed) di London Stock Exchange (LSE) pada Rabu 13 Desember 2017. Sebelumnya, surat utang ini telah dijual kepada investor di Asia, Amerika, dan Eropa.

Berapa besar?

Untuk kali ini, Jasa Marga menerbitkan Komodo Bond senilai Rp 4 triliun. Sementara, total permintaan investor mencapai Rp 15 triliun.

Surat utang berjangka waktu tiga tahun ini memberikan bunga sebesar 7,5% per tahun.

Mengapa?

Jasa Marga menerbitkan Komodo Bond sebagai upaya untuk menambah variasi sumber dana pembiayaan proyek-proyeknya. Sebelumnya, emiten berkode JSMR ini telah menerbitkan obligasi biasa, obligasi proyek, kontrak investasi kolektif beragun aset (KIK-EBA), dan tentu saja memanfaatkan pinjaman bank.

Karena diterbitkan dalam rupiah, Jasa Marga terhindar dari risiko fluktuasi kurs. Di luar itu, lewat instrumen anyar ini, kini, JSMR bisa menggaet kategori investor baru, yakni investor asing yang mencari instrumen investasi rupiah di pasar luar negeri.

Potensi?

Jika memiliki kinerja baik di pasar, Komodo Bond berpotensi menjadi andalan baru pemerintah dan korporasi dalam negeri untuk menggali dana pembiayaan proyek-proyek infrastruktur.

Menyusul Jasa Marga, kabarnya, PT Wijaya Karya Tbk dan PLN juga tengah bersiap menerbitkan Komodo Bond.

Cek Berita dan Artikel yang lain di Google News

/2017/12/06/1157126657.jpg)