Reporter: Dian Sari Pertiwi | Editor: Wahyu T.Rahmawati

KONTAN.CO.ID - JAKARTA. Emiten-emiten anggota Grup Bakrie masih berkutat memperbaiki kondisi keuangannya. Harapannya, sebagaimana dialami oleh PT Bumi Resources Tbk (BUMI), yang juga perusahaan Grup Bakrie, harga saham emiten kelompok usaha Bakrie lainnya kembali menggeliat.

PT Bakrie Telecom Tbk (BTEL) misalnya. Perusahaan ini tengah merekstrukturisasi total utang sebesar Rp 11 triliun dari 580 kreditur. "Saat ini yang sudah berhasil direstrukturisasi adalah utang dari kreditur terbesar kami, Huawei, yang telah jadi pemegang saham sebesar 16%," ujar Robertus Bismarka, Direktur Utama BTEL, Selasa (26/6).

Porsi saham sebesar itu didapat setelah kreditur melakukan konversi Obligasi Wajib Konversi (OWK) senilai Rp 1,238 triliun menjadi 6,19 miliar saham.

BTEL pada awal tahun ini juga sempat mendaftarkan permohonan Chapter 15 agar hasil PKPU BTEL dapat diakui sebagai penyelesaian bagi kreditur di Amerika Serikat (AS). Utang ini muncul dari penerbitan global bond dengan nilai emisi US$ 380 juta beberapa tahun lalu. Harapannya, proses ini bisa selesai sebelum tutup tahun 2018.

Pada kuartal IV-2018 dan kuartal I-2019, BTEL berencana mengelar proses Exchanger Offer. Proses ini menawarkan pertukaran Wesel Senior yang saat ini dimiliki kreditur dengan Wesel baru, yang terdiri atas OWK dan Porsi Tunai. Nantinya, kreditur pemilik OWK dapat melakukan konversi saham ke BTEL.

Jika proses restrukturisasi utang ini selesai dan seluruh OWK telah dikonversi, kepemilikan saham pendiri akan mengalami dilusi sampai 32%.

Selain BTEL, PT Bakrieland Development Tbk (ELTY) juga tengah mengupayakan restrukturisasi utang. Sebagai bagian dari restrukturisasi utang, perusahaan properti ini berniat menggelar reverse stock dengan rasio 10:1.

Rasio ini mempertimbangkan permintaan salah satu kreditur, Geo Link, yang menginginkan harga saham ELTY lebih wajar sebelum konversi utang Rp 500 miliar menjadi saham dilakukan.

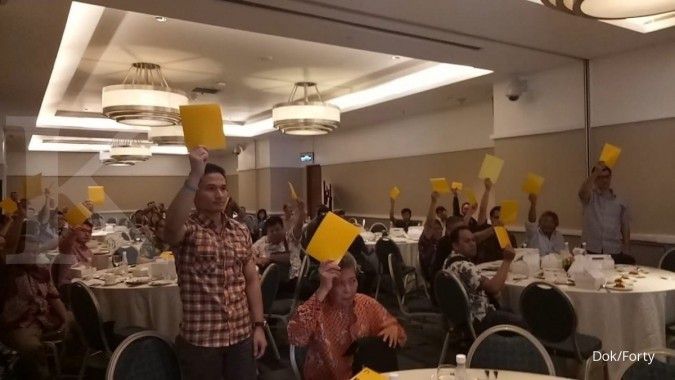

Namun aksi korporasi ini ditentang oleh investor ritel pemegang saham ELTY. Investor ritel khawatir aksi reverse stock justru bakal merugikan mereka.

Kekhawatiran investor ritel muncul melihat reverse stock yang digelar PT Bakrie & Brothers Tbk. Emiten berkode BNBR ini menggabungkan saham sehingga harganya naik dari Rp 50 jadi Rp 500 per saham.

Tapi, tak lama, harga saham BNBR kembali anjlok. Kini, BNBR cuma dihargai Rp 70.

Vice President Research Artha Sekuritas Frederik Rasali menyebut, hasil restrukturisasi utang tak menjamin membuat harga saham terkerek setelah aksi reverse stock dan restrukturisasi utang. "Artinya kalau dasar ekuitas tidak setinggi itu, meskipun di-reverse, sementara harga asli per lembar sahamnya di bawah Rp 50, otomatis akan turun lagi," ujar Frederik.

Namun, dia menilai aksi restrukturisasi dengan mengonversi saham punya sisi positif. Setidaknya, dalam beberapa kasus, kreditur yang berubah jadi investor bisa ikut terlibat mengurus bisnis secara langsung.

BTEL Beralih Bisnis

Perusahaan telekomunikasi Grup Bakrie, PT Bakrie Telecom Tbk (BTEL), tengah menjajaki peralihan bisnis ke industri penyelenggara infrastruktur media. Upaya itu merupakan respons atas rencana pemerintah terkait peralihan teknologi televisi dari analog ke digital.

Dengan begitu, setidaknya setiap perusahaan televisi membutuhkan infrastruktur baru. "Karena peralihan teknologi ini, dibutuhkan pembangunan lebih dari 1.500 tower baru di Indonesia", ujar Robertus Bismarka, Direktur Utama BTEL, Selasa (26/6).

Namun, manajemen belum bisa memaparkan berapa kebutuhan nilai investasinya. Yang terang, potensi pendapatan perusahaan dari bisnis ini bisa mencapai Rp 120 miliar per televisi. Itu dengan masa kontrak minimal 10 tahun.

Bisnis Baru BNBR

Sembari menyelam minum air. Walau masih dalam proses menuntaskan restrukturisasi utang, PT Bakrie & Brothers Tbk (BNBR) tetap menyusun rencana pengembangan bisnis baru. Perusahaan ini melirik bisnis kawasan industri dan otomotif.

Direktur BNBR Amri Aswono Putro bilang, perusahaan sudah berhasil membebaskan lahan 500 hektare (ha) untuk kawasan industri. Tapi, BNBR masih merahasiakan lokasi kawasan ini.

Direktur Utama BNBR, Bobby Gafur Umar, pada kesempatan yang sama, menyebut, BNBR juga bakal fokus mengembangkan bis listrik dengan menggandeng BYD Auto, produsen baterai asal Tiongkok. "Sehingga bisnis kami tidak lagi bersifat musiman, tapi ada recurring income," ujar Bobby, Selasa (26/6).

VIVA Bantah Rumor

Rumor terkait rencana PT Visi Media Asia Tbk (VIVA) ingin mendivestasi anak usahanya, PT Intermedia Capital Tbk (MDIA), akhirnya terjawab. Manajemen perusahaan tersebut memastikan, tidak ada rencana tersebut.

"Rumor akan selalu menjadi rumor," ujar Anindya Novan Bakrie, Presiden Direktur VIVA Selasa (26/6).

Anindya memaklumi rumor tersebut. Menurut dia, MDIA merupakan perusahaan publik. Jadi sederhananya, MDIA bisa diperjualbelikan setiap hari. Tentu, butuh sebuah cerita guna memunculkan sisi permintaan dan pasokan.

"Kemungkinan rumor itu juga muncul karena memang hasil kinerja MDIA itu sendiri. Karena kinerjanya positif, sehingga menjadi banyak yang tertarik," jelas Anindya.

Cek Berita dan Artikel yang lain di Google News

/2018/06/26/144564784.jpg)