Reporter: Dea Chadiza Syafina | Editor: Asnil Amri

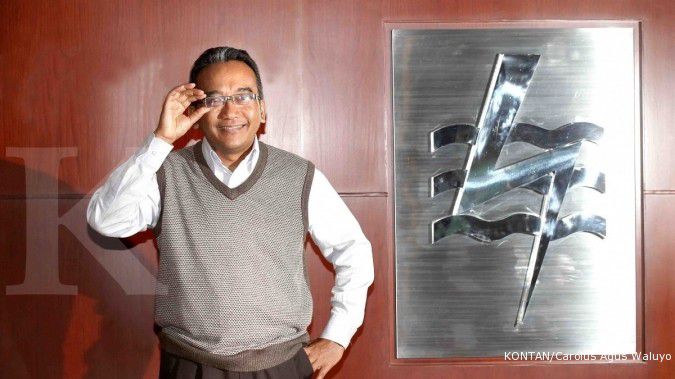

JAKARTA. PT Perusahaan Listrik Negara (PLN) berencana menerbitkan surat utang atau Obligasi Berkelanjutan I Tahap I tahun 2013 sebanyak-banyaknya Rp 2,5 triliun. Rencana ini disampaikan Direktur Utama PLN Nur Pamudji di Jakarta, Senin (17/6).

Nur menjelaskan, total dari penerbitan obligasi yang ditargetkan adalah sebesar Rp 10 triliun yang akan terbagi dalam beberapa tahap. Selain menerbitkan obligasi, PLN juga berencana menerbitkan sukuk ijarah tahap I sebesar Rp 500 miliar.

Untuk sukuk ijarah ini, PLN akan menerbitkan sebesar Rp 2 triliun yang akan diterbitkan dalam beberapa tahap. Untuk masa tenor obligasi ditawarkan selama 10 tahun dan 7 tahun untuk sukuk ijarah.

"Pembayaran bunga atau kupon obligasi dan cicilan imbalan ijarah dilakukan setiap tiga bulan takwim 30/360," ungkap Nur Pamudji di Jakarta, Senin (17/6). Nur mengungkapkan, obligasi dan sukuk syariah ijarah berkelanjutan telah mendapat peringkat masing-masing idAA (triple A) dan idAAA (sy) atau triple A syariah dari PT Pemeringkat Efek Indonesia (Pefindo).

Sementara itu, untuk masa penawaran awal atau book building, akan dilakukan mulai 17 Juni hingga 21 Juni 2013. Setelah itu, dilanjutkan dengan penentuan besaran kupon dan cicilan imbalan ijarah pada 24 Juni 2013.

Nur Pamudji menambahkan, pihaknya berharap dapat memperoleh izin efektif dari Otoritas Jasa Keuangan (OJK) pada 27 Juni mendatang, sehingga pihaknya bisa melakukan penawaran umum 1 Juli-2 Juli 2013. Selain itu, PLN berharap, obligasi dan sukuk syariah dapat tercatat di Bursa Efek Indonesia (BEI) pada 8 Juli 2013.

Cek Berita dan Artikel yang lain di Google News

/2013/01/21/1620926709.jpg)