Reporter: Amailia Putri Hasniawati, Veri Nurhansyah Tragistina, Avanty Nurdiana | Editor: Avanty Nurdiana

JAKARTA. Setelah dua kali mundur dari jadwal semula, penyelesaian transaksi pemisahan investasi (separation transaction) antara Grup Bakrie dengan Asia Resource Minerals Plc (ARM), sebelumnya bernama Bumi Plc, kembali molor.

Manajemen ARM, dalam keterangan resminya mengumumkan, ARM telah menyepakati ketentuan baru terkait penyelesaian transaksi perpisahan investasi dengan Grup Bakrie. "Batas waktu akan diperpanjang empat minggu, yaitu hingga 21 Februari 2014," tulis manajemen ARM, Senin (20/1).

Di kesepakatan itu juga terungkap, Grup Bakrie harus memindahkan dana di rekening penampung (escrow account) senilai US$ 50 juta ke rekening ARM pada 23 Januari 2014. Dalam ketentuan anyar itu, kedua belah pihak sepakat dana akan dikembalikan jika ARM melanggar perjanjian jual beli saham.

Pada perjanjian sebelumnya, ARM baru bisa menarik dana dari rekening escrow ketika transaksi selesai. Dana ini merupakan dana awal yang harus disetor Bakrie sebagai jaminan.

Jika transaksi batal, maka dana akan dikembalikan. Sementara, bank yang ditunjuk untuk menyimpan dana adalah Deutsche Bank AG, cabang Singapura.

Penundaan penyelesaian transaksi ini turut mempengaruhi perjanjian antara Samin Tan melalui Ravenwood Acquisition Company Limited (RACL) dengan Raiffeisen Bank International AG (RBI). "RACL dan RBI tengah dalam pembicaraan untuk memperpanjang ketersediaan pinjaman," jelas manajemen ARM.

Meski molor, Eddy Soeparno, Direktur Keuangan PT Bakrie & Brothers Tbk (BNBR) yakin, pemisahan investasi Bakrie di ARM akan segera selesai.

Sayang dia enggan menjelaskan penyebab lambatnya penyelesaian tersebut. "Pokoknya sebentar lagi akan rampung, saya tidak bisa komentar lebih dari itu," tandas dia. Yang jelas, kata dia, tidak ada masalah terkait pendanaan.

Namun menurut, Reza Priyambada, Kepala Riset Trust Securities, penundanaan tersebut sangat berkaitan dengan pendanaan. "Bisa jadi karena itu (kekurangan dana)," kata dia.

Seperti diketahui, transaksi pemisahan investasi Grup Bakrie telah disetujui Rapat Umum Pemegang Saham Luar Biasa (RUPSLB) ARM pada 17 Desember 2013. Grup Bakrie harus menyetor dana pembelian 29% saham PT Bumi Resources Tbk (BUMI) milik ARM senilai US$ 501 juta.

Pembelian ini harus dibayar tunai. Sebesar US$ 223 juta dana pembayaran berasal dari penjualan saham ARM ke Samin Tan. Sisanya, yakni senilai US$ 278 juta diambil dari kantong Bakrie sendiri.

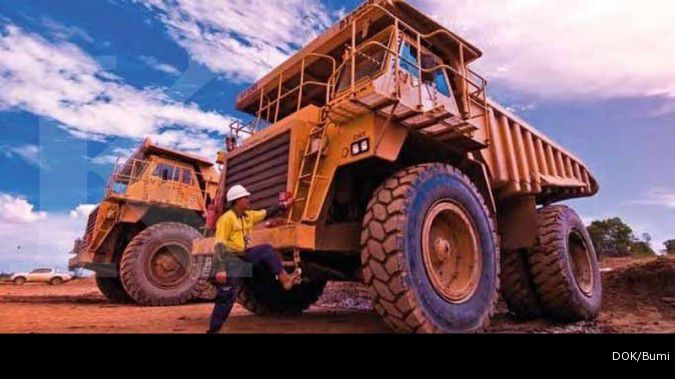

BUMI yakin bisa divestasi anak usaha

Meski, transaksi pemisahan investasi Grup Bakrie dan Asia Resources Mineral Plc tertunda. PT Bumi Resources Tbk (BUMI) akan tetap menjalankan restrukturisasi utang dengan China Investment Corporation (CIC).

Dileep Srivastava, Direktur dan Sekretaris Perusahaan BUMI bilang, pihaknya akan merampungkan divestasi 19% saham PT Kaltim Prima Coal (KPC) dan 42% saham PT Bumi Resources Mineral Tbk (BRMS) sesuai target semula, yakni Februari 2014. "Sasaran kami adalah menyelesaikan penjualan saham kepada CIC bulan depan," kata dia kepada KONTAN, kemarin.

BUMI telah dua kali mengagendakan rapat umum pemegang saham luar biasa (RUPSLB) untuk agenda tersebut. Namun, agenda tersebut gagal lantaran Vallar Investment UK Limited (VIUK) pemegang 29,18% saham memutuskan tidak menghadiri RUPSLB.

Tapi BUMI sepertinya cukup mantap untuk menjalankan agenda tersebut. "Kami sedang menunggu keputusan OJK mengenai waktu, kuorum maupun persyaratan voting untuk RUPSLB ketiga," ujar Dileep. Selain divestasi, BUMI juga meminta restu menjaminkan harta kekayaan dan mengubah struktur modal.

Cek Berita dan Artikel yang lain di Google News

/2011/02/22/871721254.jpg)