Reporter: Dityasa H Forddanta | Editor: Hendra Gunawan

JAKARTA. Rapat Umum Pemegang Saham (RUPS) PT Sri Rejeki Isman Tbk (SRIL) menyetujui rencana penerbitan obligasi global sebanyak-banyaknya US$ 350 juta. Sebagian besar perolehan dana tersebut bakal digunakan untuk percepatan pembayaran utang (refinancing).

"Sebesar 60% akan kami gunakan untuk refinancing," ujar Welly Salam, Corporate Secretary SRIL kepada KONTAN, (25/3). Asumsikan saja SRIL memperoleh seluruh dana tersebut, maka bagian yang digunakan untuk refinancing senilai US$ 210 juta.

Memang, ada beberapa utang SRIL yang bakal jatuh tempo dalam waktu dekat. Salah satunya adalah, utang senilai Rp 254,75 miliar kepada BRI dengan suku bunga 9% dan akan jatuh tempo pada 31 Desember 2014.

Selain untuk refinancing utang, sisa porsi perolehan obligasi global tersebut bakal dialokasikan untuk ekspansi. Setidaknya, emiten tekstil terkemuka ini butuh biaya ekspansi senilai Rp 2,4 triliun yang mana sebesar Rp 1,5 triliun telah ditutup dari dana hasil IPO SRIL pertengahan tahun lalu.

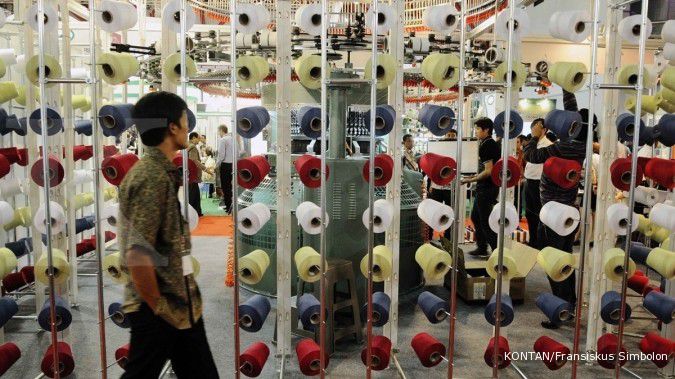

span style="background-color: rgba(255,255,255,0);">Alokasi tersebut tepatnya akan dialokasikan untuk ekspansi divisi pemintalan benang (spinning) dan garmen. Saat ini, kapasitas produksi spinning Sritex sebanyak 353.000 bales per tahun.

span style="background-color: rgba(255,255,255,0);">Sementara kapasitas produksi garmen sebanyak 8,2 juta unit per tahun. Ekspansi baru tersebut bakal menambah kapasitas produksi spinning dan garmen sebanyak 287.000 bales dan 8 juta unit per tahun.

Cek Berita dan Artikel yang lain di Google News

/2013/06/10/1057358956.jpg)