Reporter: Yuliana Hema | Editor: Noverius Laoli

KONTAN.CO.ID - JAKARTA. Emiten operator telekomunikasi, PT Smartfren Telecom Tbk (FREN) berencana melakukan rights issue alias penambahan modal dengan memberikan hak memesan efek terlebih dahulu (PMHMETD).

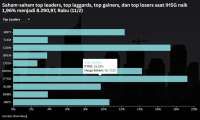

Melansir keterbukaan informasi, Rabu (24/1), FREN akan menerbitkan 171,45 miliar saham dengan harga penawaran Rp 50 per saham. Dus, FREN bakal memperoleh dana segar Rp 8,57 triliun.

Adapun sekitar Rp 5,47 triliun dari dana rights issues akan digunakan untuk pembayaran utang dan bunga pinjaman FREN. Lalu sisanya akan digunakan untuk modal kerja FREN maupun entitas anak usaha.

Baca Juga: Smartfren (FREN) Incar Dana Jumbo Rp 8,57 Triliun Lewat Rights Issue

Asal tahu saja, aksi korporasi ini merupakan gelaran rights issue ketiga yang dilakukan FREN dalam enam tahun terakhir setelah pada November 2018 dan April 2021.

Investment Analyst Stockbit Sekuritas Arvin Lienardi mencermati secara historis saham Smartfren mengalami kenaikan harga signifikan setelah merampungkan rights issue.

"Oleh sebab itu, rights issue kali ini juga berpotensi memberikan sentimen positif bagi pergerakan harga FREN," jelas Arvin dalam risetnya, Kamis (25/1).

Baca Juga: Potensi Merger XL Axiata (EXCL) dan Smartfren (FREN) Jadi Angin Segar Industri Telko

Secara fundamental, rights issue ini akan memperbaiki posisi keuangan FREN. Per September 2023, FREN tercatat memiliki total utang sebesar Rp 11, 6 triliun.

Arvin bilang dana dari rights issue berpotensi mengurangi utang entitas Grup Sinarmas ini sebesar 47,3%. Ini berpotensi meringankan beban yang harus dipikul Smartfren.

Research Analyst BRI Danareksa Sekuritas Niko Margaronis mencermati biasanya emiten atau perusahaan yang melakukan merger perlu mengambil langkah-langkah untuk mengurangi kelebihan utang secara mandiri.

Baca Juga: Trafik Data Smartfren (FREN) Naik 9% Saat Momen Nataru

Apalagi ada potensi merger antar operator terbesar ketiga di Indonesia, yakni PT XL Axiata Tbk (EXCL) dengan Smartfren. Wacana ini bakal menjadi angin segar bagi industri telekomunikasi.

Namun FREN masih harus menanggung beban utang yang besar. Menurut Niko, cara tercepat bagi FREN untuk melakukan deleverage melalui peningkatan modal saham.

Cek Berita dan Artikel yang lain di Google News

/2023/05/23/580721071.jpg)