Reporter: Arfyana Citra Rahayu | Editor: Khomarul Hidayat

KONTAN.CO.ID - JAKARTA. Sejumlah perusahaan tambang mineral berencana melakukan penawaran perdana saham atau initial public offering (IPO). Mereka menjaring dana dari IPO untuk mendanai prpyek smelter.

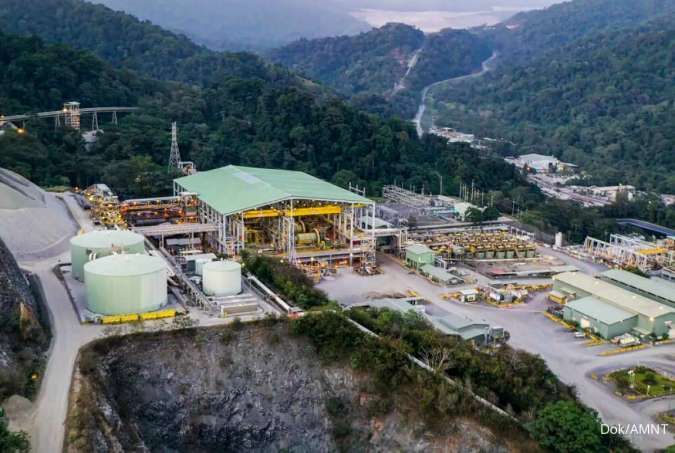

Beberapa perusahaan yang kabarnya akan mencari pendanaan dari IPO antara lain PT Amman Mineral Nusa Tenggara (AMNT), PT Trimegah Bangun Persada holding Harita Nickel, dan PT Merdeka Battery Materials (MBM).

Direktur Avere Investama Teguh Hidayat mengatakan, ramainya perusahaan tambang mineral yang dalam proses pembangunan smelter menjaring dana publik lantaran sulitnya mendapatkan dana dari perbankan. Selain itu juga mengikuti kesuksesan IPO PT Pertamina Geothermal Energy Tbk (PGEO) yang meraih dana segar jumbo hingga Rp 10 triliun.

“Masih ada momentum IPO Pertamina Geothermal ini dan rata-rata perusahaan yang mencari dana lewat publik sukses. Kalau ini kan perusahaan tidak punya kewajiban mengembalikan uang yang didapat layaknya mereka pinjam ke bank,” jelasnya kepada Kontan.co.id Selasa (14/3).

Baca Juga: Investor Singapura Masuk ke Proyek Smelter Nikel Vale Indonesia (INCO)

Di sisi lain, menurut Teguh, tidak ada perbankan yang berani meminjamkan dananya secara cuma-cuma hingga triliunan rupiah ke perusahaan yang sedang membangun smelter. Pasalnya, pembangunan smelter ini juga berisiko. Selain itu, fasilitas pinjaman juga sudah digunakan perusahaan tersebut untuk mengakuisisi lahan tambang.

Dia mencontohkan, proses akuisisi tambang tembaga dan emas yang dilakukan PT Medco Energi Internasional Tbk (MEDC) terhadap PT Newmont Nusa Tenggara (NNT) beberapa tahun lalu yang menggunakan pendanaan besar dari perbankan.

“Jadi maksud saya, jangankan untuk bangun smelter, perusahaan itu tadi untuk akuisisi tambang butuh dana sekian triliun dan pakai utang. Sudah beli tambang pakai utang, bangun smelter utang juga. Tidak akan ada bank yang mau memberikan pendanaan karena utang akan berlipat-lipat,” terang Teguh.

Maka itu opsi pendanaan lewat publik menjadi pilihan yang diambil sejumlah perusahaan tersebut. Ditambah, kebetulan hajatan menjaring dana publik yang dilakukan Pertamina Geothermal dan lainnya masih lancar-lancar saja, meskipun sahamnya turun setelah itu. “Tetapi kan yang penting uangnya sudah masuk ke kantong Perusahaan,” tandasnya.

Teguh mengingatkan pada investor publik agar lebih cermat memilih. Beberapa poin yang bisa dianalisasi ialah, siapa di balik perusahaan yang mau IPO, resiko pembangunan smelternya seperti apa, dan prospek mineral lanjutan yang dihasilkan dari proyek tersebut.

“Investor publik harus menakar risiko pembangunan smelternya, di Indonesia itu smelter itu usaha rugi karena yang dikejar hanya target dari pemerintah untuk hilirisasinya. Tetapi apakah perusahaan bisa untung atau tidak? Baru bisa dilihat nanti dalam jangka panjang,” kata Teguh.

Sulitnya Dapat Pendanaan Bank

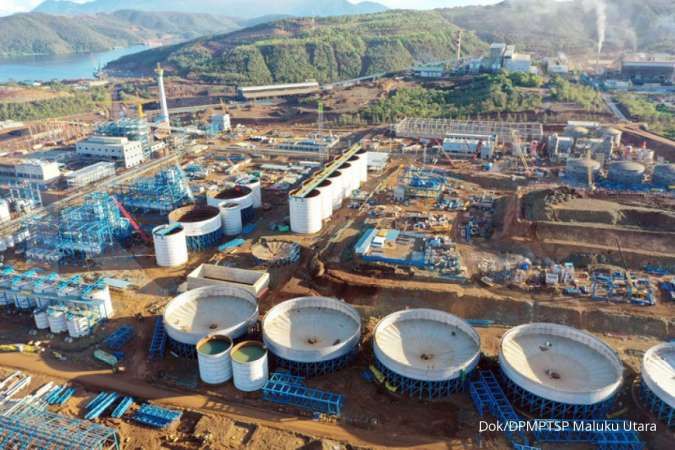

Direktur Utama PT Trimegah Bangun Persada, Roy A Arfandy menceritakan, pembangunan smelter nikel berteknologi High-Pressure Acid Leach (HPAL) kerap kali mengalami kendala pendanaan dari perbankan, khususnya saat awal pengembangan smelter. Maka itu, dia berharap adanya dukungan pemerintah dalam mengatasi masalah pendanaan Ini.

"Setengah mati cari pinjaman. Pabrik MHP kami kedua investasinya besar US$ 1,2 miliar. Untuk pendanaan memang perlu dibantu. Bank pemerintah banyak menahan untuk pendanaan karena masalah sumber listrik, terkhusus dari batubara,” kata dia saat ditemui di Jakarta beberapa waktu lalu.

Roy memaparkan, waktu mulai membangun smelter, saat kondisi masih tanah lapang (greenfield), pihaknya harus rela menggunakan dana dari internal perusahaan. Namun setelah proses pembangunan setengah jadi, perbankan baru berminat masuk.

“Awalnya pasti susah. Sekarang sudah mulai banyak. Malah ada bank yang tanya apakah akan ada proyek HPAL kedua,” ungkapnya.

Nah saat ini Trimegah Bangun Persada sedang dalam proses pembangunan pabrik HPAL keduanya berkapasitas 60.000 ton mix hydroxide precipitate (MHP) pertahun.

Dia menjelaskan sumber dana investasi pabrik yang berlokasi di Pulau Obi, Halmahera Selatan ini sebagian bersumber dari dana patungan dengan partner China. Kemudian Trimegah Bangun Persada akan menggunakan dana hasil IPO untuk menyelesaikan pembangunan.

“Jika ada kurang-kurang kami akan penuhi dari pinjaman bank,” terangnya.

Saat ini pihaknya mengoperasikan satu pabrik HPAL yang memproduksi MHP berkapasitas 40.000 ton pertahun. Pada April nanti, dia berharap kapasitas produksi akan naik menjadi 60.000 ton pertahun.

Dengan beroperasinya smelter HPAL kedua di 2024, total kapasitas produksi MHP Trimegah Bangun Persada akan mencapai 120.000 ton pertahun.

Baca Juga: Sejumlah Perusahaan Besar Mau IPO, Begini Kata BEI

Cek Berita dan Artikel yang lain di Google News

/2023/02/27/1660890388.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)