Reporter: Barratut Taqiyyah Rafie | Editor: Hasbi Maulana

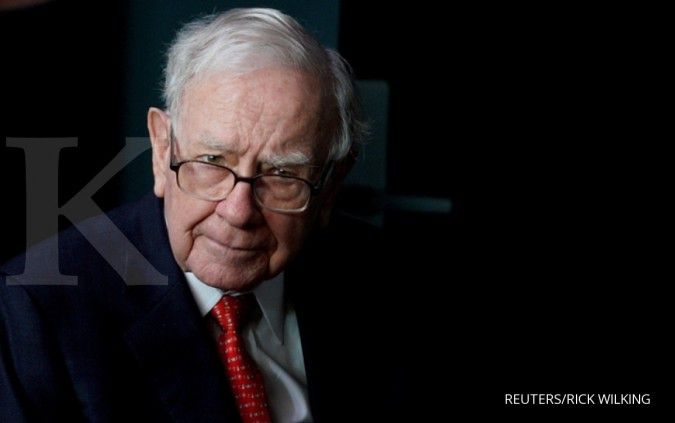

KONTAN.CO.ID. Warren Buffett masih menjadi kampiun investasi yang paling menginspirasi banyak investor di bursa saham. Masuk dalam daftar orang paling kaya di planet ini, segala nasehat dan ucapannya seolah menjadi kalimat suci yang patut diikuti.

Dari sekian banyak kutipan terkenal Warren, sebagian besar di antaranya sebenarnya bukan khusus dilontarkan sebagai "kalimat suci". Banyak dari fatwa-fatwa suci itu dia ungkapkan sebagai bagian laporan kepada para pemegang saham Berkshire Hathaway, perusahaan investasi yang dia kendalikan.

Namun demikian, ternyata, ungkapan-ungkapan Warren telah menginspirasi banyak orang; tidak hanya terbatas pada para pemegang saham Berkshire.

Nah, berikut ini sebagian kutipan sakral Warren Buffet yang telah menjadi pegangan berinvestasi saham sepanjang masa.

"Mencoba merasa takut saat yang lain tamak, dan menjadi tamak saat orang lain takut."

(Buffett, 2004, dalam surat pimpinan Berkshire Hathaway dalam laporan keuangan tahunan)

Kemungkinan, ini merupakan kutipan paling terkenal dari Buffett-ism. Kutipan ini merupakan kata lain dari quote investasi yang paling populer, "Beli saat rendah, jual saat tinggi."

Investor bisa menjalankan nasehat ini hanya jika memiliki modal mentalitas yang kuat. Untuk menaati petuah ini, seseorang harus berani berbeda dari kebanyakan orang yang secara psikologis cenderung melakukan hal yang dilakukan orang banyak.

Namun, menjadi orang yang berbeda bisa jadi sangat mencolok. Sebagai contoh, saat peristiwa tertentu membuat investor hengkang dari market, Anda harus menggunakan kesempatan tersebut untuk membeli saham-saham berkualitas yang tengah terdiskon.

"Baik investor besar maupun kecil harus tetap dengan indeks dana berbiaya rendah."

(Buffett, 2016, dalam surat pimpinan Berkshire Hathaway dalam laporan keuangan tahunan)

Buffett bisa jadi merupakan pemilih saham yang terbaik. Namun ia masih mengakui kekuatan investasi sederhana dengan berpatokan pada reksadana berbasis indeks market, seperti S&P 500 untuk bursa saham Amerika Serikat.

Jika sulit mengalahkan market, mengapa tidak menyamainya saja? Kira-kira begitu nalar di baliknya.

Nah, cara termudah bagi "investor yang tidak tahu apa-apa" adalah dengan menanamkan modalnya pada reksadana-reksadana berbasis indeks yang bergerak mengikuti pasar, serta biasanya berbiaya murah bahkan gratis.

Dia sangat yakin pada pendekatan ini sehingga pernah bertaruh uang US$ 1 juta bahwa indeks semacam ini mampu mengalahkan kinerja hedge fund kelas kakap.

"Investor masa kini tidak mengambil keuntungan dari pertumbuhan kemarin."

(Buffett, The Security I Like Best, December 6, 1951)

Nasehat lama ini mengingatkan kita bahwa performa masa lalu bukanlah jaminan atas hasil masa depan. Sehingga, kita tidak bisa selalu yakin bahwa hasil investasi yang baik akan terus berlangsung.

Sebaliknya, kita perlu melihat masa depan. Pastikan setiap investasi yang kita inginkan memiliki prospek baik dan dapat membantu mencapai tujuan.

"Investasi terfavorit kami adalah yang berlaku selamanya."

(Buffett, 1988, dalam surat pimpinan Berkshire Hathaway dalam laporan keuangan tahunan)

Berbicara mengenai investasi jangka panjang, tentu Buffett tidak selalu mengharapkan seseorang memegang investasi untuk selamanya.

"Poin utamanya adalah Anda harus membeli sebuah perusahaan karena memang Anda menginginkannya, bukan karena ingin sahamnya terus melonjak," kata Buffett saat diwawancara majalah Forbes pada tahun 1974.

Itu artinya, jika Anda ingin mencoba berinvestasi di saham individual, Anda harus mencari bisnis yang diyakini akan baik dan menguntungkan untuk jangka panjang. Maka, Anda harus menjualnya saat membutuhkan dana, bukan karena sudah saatnya membongkar barang-barang tak berguna.

"Apapun bisa terjadi di market...para analis market akan terus mengisi kuping Anda, tapi tidak pernah dompet Anda."

(Buffett, 2014, dalam surat pimpinan Berkshire Hathaway dalam laporan keuangan tahunan)

Dengarkan kata Warren, abaikan suara-suara lainnya -khususnya saat kita memiliki banyak sumber informasi. Selain itu, setiap kejadian sekecil apapun berkemungkinan menjadi headline dan menggerakkan market setidaknya untuk jangka pendek.

Jangan biarkan hal apapun mengubah strategi investasi jangka panjang Anda. Selama Anda percaya dengan strategi dan portofolio, Anda harus tetap menjalankannya apapun yang terjadi.

"Seseorang duduk di tempat teduh saat ini karena dia menanam pohon sejak lama."

Pelajaran yang bisa dipetik di sini adalah seseorang harus berpikir ke depan saat bicara soal personal finance, apakah itu investasi, menabung, atau belanja.

Saat Anda memutuskan apakah akan menyisihkan sebagian dana untuk kondisi darurat, pikirkan mengenai kondisi darurat finansial yang terjadi dan bagaimana mudahnya hidup Anda jika memiliki cukup tabungan yang sudah disisihkan.

Sebagian orang bisa menjadi kaya dengan berinvestasi. Dan mayoritas orang yang mencoba, berakhir dengan kebangkrutan. Arah yang jelas untuk menuju kemakmuran yang diambil Buffett adalah membangun portofolio Anda selangkah demi selangkah dalam satu waktu. Dan tetap dengan fokus Anda untuk jangka panjang.

"Economic moat"

Buffett menemukan istilah baru ini, yang secara harafiah berarti parit perlindungan ekonomi. Tapi yang dimaksud Buffett adalah perusahaan yang punya keunggulan kompetitif. Perusahaan bertipe economic moat dapat melindungi bisnisnya dari kompetitor karena ia punya kelebihan tersendiri.

Kelebihan ini bisa berupa merek yang kuat, paten, atau posisi geografis. Memakai prinsip ini, Buffett membeli McDonalds, Coca Cola, dan P&G.

"Membeli saham sama dengan membeli bisnis"

Jika sebuah bisnis berkinerja bagus, harga sahamnya akan mengikuti.

Bagaimana mengetahui bisnis yang bagus? Pertama-tama, Anda harus mengerjakan PR, yaitu riset fundamental perusahaan tersebut. Sebab, bagi Buffett, syarat mutlak berinvestasi adalah mengerti bisnisnya dulu.

Ia berulang kali menolak berinvestasi di berbagai saham teknologi murah karena mengaku tak kenal bisnisnya. “Risiko datang ketika Anda tidak tahu apa yang Anda lakukan,” tuturnya.

Karena itu, Buffett juga menyarankan untuk memastikan kekuatan manajemen perusahaan itu. Menurut buku ‘The Warren Buffett Way', ia punya tiga pertanyaan menyangkut manajemen sebuah perusahaan.

Apakah mereka rasional? Apakah mereka mengakui kesalahan? Apakah mereka bisa menahan tuntutan institusi? Buffett tak suka manajemen yang hanya mengikuti arus dan mengkopi kompetitor.

"Beli perusahaan yang menguntungkan"

Buffett lebih suka berinvestasi pada perusahaan yang membukukan keuntungan dengan konsisten. Artinya, dalam jangka panjang misalnya 10 tahun, perusahaan itu konsisten meraup keuntungan.

Ia mengukur tingkat keuntungan perusahaan misalnya dengan melihat return on equity (ROE), return on invested capital (ROIC), dan margin laba perusahaan, lalu membandingkannya dengan perusahaan kompetitor atau industri.

Tapi, hati-hati, kadang perusahaan dengan ROE tinggi memiliki utang yang besar pula. Buffett sangat menghindari perusahaan semacam ini.

Ia pernah bilang, “Jika Anda berada di kapal yang bocor kronis, energi untuk mengganti kapal bakal lebih produktif ketimbang energi untuk menambal kebocoran.”

Cek Berita dan Artikel yang lain di Google News

/2019/02/25/2095999492.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)