Reporter: Akhmad Suryahadi | Editor: Wahyu T.Rahmawati

KONTAN.CO.ID – JAKARTA. PT Trimegah Bangun Persada Tbk (NCKL) atau Harita Nickel akan menambah modal dengan menerbitkan saham baru. Ada dua opsi yang akan ditempuh NCKL.

Pertama, NCKL akan melakukan penambahan modal tanpa hak memesan efek terlebih dahulu (PMTHMETD) alias private placement. Kedua, penerbitan saham baru dengan Hak Memesan Efek Terlebih Dahulu (PMHMETD) alias rights issue.

Jika memilih private placement, NCKL akan menerbitkan 6,3 miliar saham baru. Jumlah ini setara 10% dari modal disetor dan ditempatkan.

Sementara dalam rights issue, NCKL akan menerbitkan 18,93 miliar saham. Jumlah ini setara 30% dari modal disetor dan ditempatkan.

Baca Juga: Berniat Private Placement atau Rights Issue, Harita (NCKL) akan Minta Izin RUPS

Analis Samuel Sekuritas Indonesia Juan Harahap menilai, private placement mungkin merupakan pilihan yang lebih baik demi investor strategis. Juan meyakini private placement akan menjadi pilihan yang lebih baik bagi NCKL.

Sebab, private placement akan memberikan kesempatan bagi NCKL untuk mendapat porsi saham yang cukup untuk masuknya investor strategis, yang kemungkinan akan sulit dilakukan jika melalui rights issue.

“Namun, jika NCKL berencana melakukan private placement, perusahaan harus mendapat suara mayoritas dari investor independen,” terang Juan.

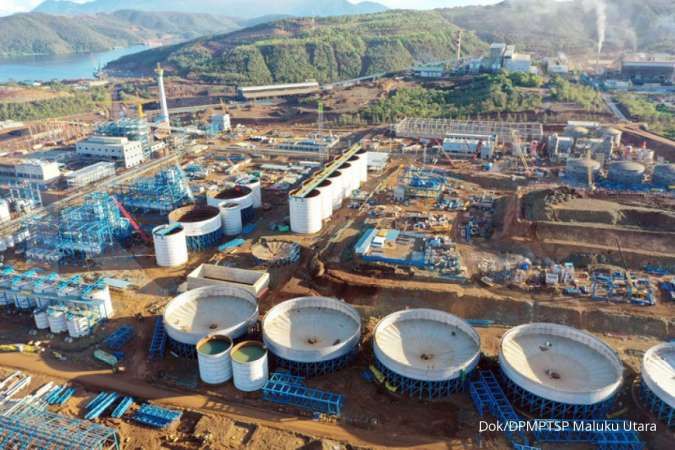

Adapun latar belakang niat penambahan modal ini adalah rencana NCKL yang akan terus melanjutkan upaya peningkatan kinerja pada tahun ini melalui rangkaian inovasi pengembangan bisnis yang terintegrasi dari hulu hingga hilir dalam satu kawasan industri. Rencana akhir dari aksi korporasi ini adalah pembelian saham pada perusahaan yang bergerak di bidang pemurnian nikel.

Baca Juga: Tahun Ini, Harita Nickel (NCKL) Incar Produksi 120.000 Ton Feronikel

Dalam pertemuan dengan analis, NCKL menyebutkan aksi korporasi tersebut akan menjadi peluang untuk memperkuat posisi di industri baterai kendaraan listrik melalui penjajakan perluasan kapasitas, yakni melalui akuisisi tambang nikel di dekat pulau Obi atau penambahan kepemilikan di smelter PT Obi Nickel Cobalt (ONC).

NCKL berencana mengakuisisi 30% kepemilikan di smelter tersebut dari pihak terafiliasi. NCKL juga berencana melakukan penetrasi pasar di luar pasar China mengingat NCKL mungkin akan memiliki investor strategis baru

NCKL menyebutkan bahwa investor strategis tersebut adalah perusahaan terkait komoditas, dan tidak dimiliki oleh pihak asal China.

Untuk melancarkan aksi korporasi ini, NCKL akan menggelar Rapat Umum Pemegang Saham Luar Biasa (RUPSLB) pada Jumat, 15 Maret 2024 mendatang. Sesuai aturan, NCKL punya waktu 24 bulan untuk melakukan private penempatan dan 12 bulan untuk melakukan right issue pasca mendapat persetujuan

Cek Berita dan Artikel yang lain di Google News

/2023/03/15/1598788.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)