Reporter: Veri Nurhansyah Tragistina | Editor: Sandy Baskoro

JAKARTA. PT Central Proteinaprima Tbk (CP Prima) melewati satu tahap krusial dalam proses restrukturisasi obligasi anak usaha, Blue Ocean Resources Pte Ltd senilai US$ 325 juta.

George Basuki, Manajer Komunikasi Perusahaan CP Prima, menuturkan perusahaan telah meraih persetujuan Rapat Umum Pemegang Saham Luar Biasa (RUPSLB) untuk restrukturisasi obligasi Blue Ocean. "Dalam rapat juga disetujui mengenai penjaminan aset anak usaha," kata George, Jumat (28/9). Penjaminan aset adalah salah satu syarat yang harus dipenuhi CP Prima untuk melakukan restrukturisasi obligasi.

Dalam prospektus restrukturisasi, CP Prima menjelaskan aset yang dijaminkan adalah kepemilikan saham di empat anak usaha senilai total Rp 1,09 triliun. Rinciannya, kepemilikan saham di PT Centralpertiwi Bahari Rp 737,61 miliar dan PT Centralwindu Sejati Rp 194,67 miliar.

CP Prima juga menjaminkan kepemilikan saham di PT Central Panganpertiwi senilai Rp 151,55 miliar dan PT Marindolab Pratama Rp 9,18 miliar. Terakhir, CP Prima memberi jaminan umum atas seluruh aset (fixed adn floating charge) Blue Ocean.

Pesetujuan penjaminan aset itu, memungkinkan CP Prima meneruskan proses restrukturisasi obligasi. Tahap berikut, CP Prima mengajukan pengesahan proposal restrukturisasi obligasi ke Pengadilan Singapura. CP Prima kemudian melakukan pemungutan suara (voting) para pemegang obligasi untuk menentukan disetujui tidaknya proposal restrukturisasi itu.

Proses lain yang harus dilalui CP Prima adalah dengar pendapat mengenai sanksi atas obligasi tersebut di pengadilan (court sanction hearing). "Kami mengikuti proses yang sedang berjalan sesuai ketentuan yang berlaku," kata George.

Tiga tahapan di Singapura diperkirakan berlangsung selama Oktober-November 2012. Dus, restrukturisasi obligasi Blue Ocean ditargetkan selesai di sekitar akhir tahun ini.

CP Prima berpacu dengan waktu dalam menyelesaikan restrukturisasi obligasi Blue Ocean. Soalnya, penyelesaian restrukturisasi akan menyelamatkan produsen udang terbesar nasional itu dari ancaman gagal bayar.

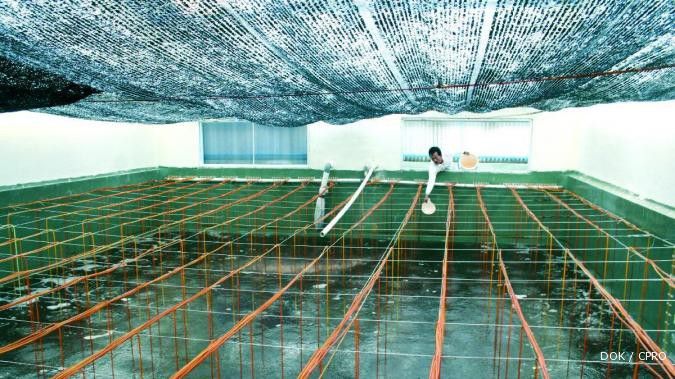

Sejak Desember 2009, CP Prima tak mampu membayar bunga obligasi yang diterbitkan Blue Ocean pada 28 Juni 2007. Alasan CP Prima, kondisi keuangan yang memburuk. Soalnya, salah satu tambak udang CP Prima yaitu Central Pertiwi Bahari diserang virus infectious myonecrosis virus (IMNV) pada April 2009 yang membuat produksinya anjlok.

Untuk itu, CP Prima mengajukan restrukturisasi yang salah satu poinnya adalah perpanjangan tenor obligasi selama delapan tahun dari tanggal jatuh tempo terdahulu 28 Juni 2012. Jika restrukturisasi disetujui, jatuh tempo obligasi Blue Ocean mundur menjadi 28 Juni 2020.

Kiswoyo Adi Joe, Managing Partner Investa Saran Mandiri, mengatakan, proses restrukturisasi memang bisa saja berjalan lancar. Namun perlu dicatat, CP Prima harus mampu meyakinkan publik akan prospek bisnis di tahun mendatang.

Terlebih, jaminan restrukturisasi obligasi itu adalah seluruh aset perusahaan dan anak usaha. "Manajemen harus meyakinkan publik bahwa kinerja akan terus tumbuh sehingga pembayaran obligasi bisa lancar nantinya," ujar Kiswoyo.

Prospek pertumbuhan usaha CP Prima terbilang meragukan. Selepas tambak udang PT Aruna Wijaya Sakti vakum, kata Kiswoyo, CP Prima kian tidak fokus menjalankan bisnisnya.

CP Prima justru lebih memilih mengembangkan bisnis pakan ketimbang memperbaiki usaha budidaya udang. CP Prima juga mencoba peruntungan baru di bisnis makanan olahan berbasis udang dan ikan.

Dia memperkirakan saham CPRO kurang diminati jika nanti kembali diperdagangkan di papan utama bursa. Manajemen CP Prima telah meminta Bursa Efek Indonesia mencabut suspensi sahamnya yang diberlakukan sejak Juni 2010 silam.

Cek Berita dan Artikel yang lain di Google News

/2012/02/08/314513076.jpg)