Reporter: Wuwun Nafsiah | Editor: Uji Agung Santosa

JAKARTA. PT Bekasi Fajar Industrial Estate Tbk (BEST) tengah mencari pendanaan untuk menambah belanja modal tahun depan. Untuk itu BEST akan menerbitkan surat utang di Singapura dengan jumlah sebanyak-banyaknya sebesar SGD 135 juta.

BEST berencana menerbitkan surat utang melalui anak usaha di Singapura, Bekasi Fajar International Pte Ltd. Surat utang ini rencananya akan dicatatkan di Singapore Exchange Securities Trading Limited.

Perseroan telah menunjuk Citigroup Global Markets Singapore Pte. Ltd dan UBS AG, Singapore Branch sebagai joint lead managers dan bookmarkers. Rencana penerbitan surat ini memiliki nilai lebih dari 20% namun kurang dari 50% ekuitas perseroan berdasarkan laporan keuangan pada semester I-2014.

Sekretaris Perusahaan BEST Khrisna Daswara mengatakan, hasil penerbitan surat utang akan digunakan untuk pengembangan usaha, pembelian lahan, serta operasional umum perusahaan tahun depan. Namun, Khrisna belum bersedia menyebutkan total anggaran belanja modal (capex) perseroan tahun depan. "Jumlah capex keseluruhan masih kami hitung," ujar dia kepada KONTAN, Rabu (24/12).

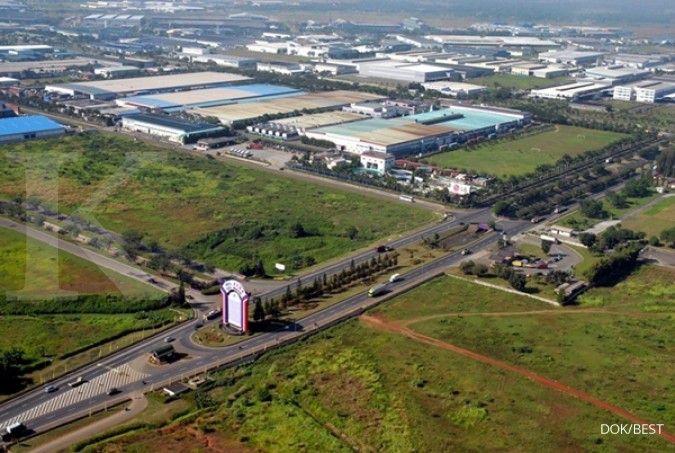

Tahun depan, BEST akan tetap fokus menjual lahan industri di kawasan Cikarang. Perseroan juga membuka peluang ekspansi keluar Cikarang, khususnya di daerah Jabodetabek.

BEST masih memiliki lahan seluas 700 ha yang sebagian besar berlokasi di Cikarang. Tahun ini perseroan berharap bisa menjual lahan industri seluas 40 ha. Dengan harga rata-rata tanah berkisar Rp 1,2 juta per meter persegi, BEST ingin meraup penjualan Rp 600 miliar sampai Rp 700 miliar hingga akhir tahun ini.

Selain itu, BEST juga akan menggenjot pendapatan berulang alias recurring income dengan membangun proyek gudang logistik di kawasan Bekasi. Untuk pengembangan ini, BEST bekerja sama dengan investor Jepang, Daiwa House Industry Co Ltd. Keduanya membentuk perusahaan patungan bernama PT Daiwa Manunggal Logistik Properti.

Proyek gudang logistik ini menelan investasi sebesar US$ 25 juta-US$ 30 juta termasuk pembelian lahan. Rencananya proyek tersebut akan dimulai Januari tahun depan dan ditargetkan selesai pada akhir 2015. Dengan selesainya proyek ini, BEST berharap bisa memperoleh recurring income sebesar US$ 50 juta-US$ 60 juta per tahun.

Analis Asjaya Indosurya Securities, William Suryawijaya menilai positif sejumlah rencana BEST ke depan. Menurutnya kebutuhan lahan industri masih cukup besar. Apalagi jika pemerintah bersungguh-sungguh dalam menggenjot pertumbuhan sektor produktif. "Namun, pengembangan kawasan industri harus diiringi dengan infrastruktur yang baik," ujarnya.

Perkembangan ekonomi Indonesia bisa menjadi daya tarik bagi investor asing untuk membeli surat utang yang diterbitkan BEST. Maklum, banyak investor yang optimis terhadap upaya pemerintah untuk memperbaiki perekonomian dalam negeri.

Tahun depan, BEST masih memiliki banyak peluang untuk mengembangkan bisnisnya. Selain kebutuhan yang cukup besar, harga lahan industri pun terus menanjak dari tahun ke tahun. Demikian juga dengan harga penyewaan gudang yang terus naik. William merekomendasikan buy untuk saham BEST. Hingga akhir tahun depan, William menargetkan harga saham BEST akan mencapai Rp 900 per saham. Pada Rabu (24/12) saham BEST bertengger di level Rp 720 per saham.

Cek Berita dan Artikel yang lain di Google News

/2014/05/06/1349430620.jpg)