Reporter: Avanty Nurdiana | Editor: Avanty Nurdiana

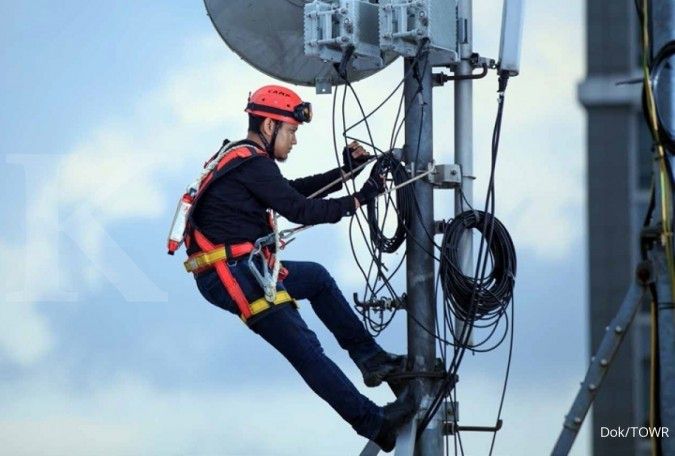

KONTAN.CO.ID - JAKARTA. PT Sarana Menara Nusantara Tbk (TOWR) berencana rights issue (PMHMETD). Perusahaan ini mengatakan akan menerbitkan 5 miliar saham baru dengan harga pelaksanaan Rp 900 per saham dengan target dana yang akan dihimpun sebesar Rp 4,5 triliun.

Sebelumnya, emiten berkode saham TOWR berencana melakukan rights issue dengan target dana maksimal Rp 9 triliun. Perusahaan ini mengatakan, dana hasil rights issue akan digunakan untuk pembayaran pinjaman dan modal kerja, terutama untuk PT Profesional Telekomunikasi Indonesia

(Protelindo), anak perusahaan TOWR.

Manajemen menyebut, pelaksanaannya akan tergantung pada persetujuan dalam rapat umum pemegang saham luar biasa (RUPSLB) yang akan dilaksanakan pada 25 Oktober 2024. Jika mendapat restu maka pemegang saham yang tidak melaksanakan haknya akan mengalami dilusi hingga 9,12% (tanpa memperhitungkan saham treasuri) dan 8.93% (dengan memperhitungkan saham treasuri). Sementara pelaksanaan rights issue akan dilaksanakan dalam waktu 12 bulan sejak persetujuan RUPSLB.

Baca Juga: Gelar Rights Issue, Sarana Menara Nusantara (TOWR) Incar Dana Segar Rp 4,5 Triliun

Analis CGS International Sekuritas Indonesia Bob Setiadi dalam riset 11 Oktober 2024 mengatakan, pada kuartal II tahun 2024 memiliki beban utang TOWR mencapai 6,3% angka tersebut lebih rendah dari perkiraannya sebesar 6,8%. "Dengan menggunakan ini, kami menghitung bahwa EPS TOWR akan turun 1,7%-1,8% pada 2025-2027, dengan asumsi pembelian penuh atas rights issue," kata dia. Hingga saat ini, TOWR belum merinci siapa pembeli siaga untuk rights issue.

Bob juga percaya, pelaksanaan rights issue ini akan memungkinkan TOWR untuk melakukan akuisisi lebih lanjut. "Kami memperkirakan rasio utang bersih terhadap EBITDA TOWR akan turun menjadi 3,6 kali, setelah sebelumnya meningkat menjadi 4,8 kali setelah akuisisi IBST," papar dia dalam riset.

Untuk itu, CGS Sekuritas masih rekomendasi Add saham TOWR dengan target harga berbasis DCF sebesar Rp 1.400 (WACC: 7%, terminal growth: 2%). "Kami menyukai TOWR karena keunggulannya sebagai penggerak pertama dalam bisnis fiber dan posisi free cashflow yang kuat sebesar Rp 4,3 triliun di tahun 2024," jelas Bob.

CGS Sekuritas menyebut, tidak melakukan perubahan pada forecast saham TOWR karena menunggu keputusan dari RUPSLB yang akan datang. Menurut Bob, potensi downside risks peluncuran fiber yang lebih rendah dari perkiraan dan pertumbuhan EPS yang lebih rendah karena peningkatan lebih lanjut biaya utang. "Re-rating catalysts rasio penyewaan fiber yang lebih tinggi dari perkiraan dan potensi penurunan suku bunga The Fed," kata dia.

Secara teknikal, CSG Sekuritas menyebut support saham TOWR di Rp 800 - Rp 820 per saham. Sedangkan resistance di Rp 860 - Rp 880.

CGS Sekuritas juga mengubah laba bersih TOWR setelah rights issue menjadi Rp 3,7 triliun di 2025, naik dari proyeksi sebelum rights issue sebesar Rp 3,4 triliun.

Baca Juga: Sarana Menara Nusantara (TOWR) Bidik Dana Segar Rp 4,5 Triliun Lewat Rights Issue

Cek Berita dan Artikel yang lain di Google News

/2018/12/11/931126599.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)