Reporter: Sandy Baskoro, Veri Nurhansyah Tragistina, Agustinus Beo Da Costa | Editor: Sandy Baskoro

JAKARTA. Proposal Grup Bakrie untuk menguasai Bumi Resources dan Berau Coal belum aman. Ancaman terdekat Bakrie adalah manuver Nathaniel Rothschild mendekati sejumlah pengusaha, termasuk Prabowo Subianto, untuk membentuk konsorsium tandingan.

Kiswoyo Adi Joe, analis Investa Saran Mandiri menilai, manuver Nat, sapaan Rothschild, bisa membahayakan proposal Bakrie. Dia menduga, konsorsium tandingan menjadi alat Nat untuk menghajar balik Grup Bakrie.

Konsorsium itu bisa saja mengajukan proposal tapi dengan nilai penawaran lebih tinggi. Maklum, nilai penawaran Grup Bakrie untuk membeli kembali saham PT Bumi Resources Tbk (BUMI) sudah di bawah harga pasar saat ini.

Grup Bakrie ingin membeli saham BUMI dan BRAU yang dikuasai Bumi Plc. Dalam proposal penawaran itu, Grup Bakrie menawarkan dua cara untuk membeli BUMI. Pertama, Bakrie yang mengempit 23,8% saham Bumi Plc akan menukarnya dengan 10,3% saham BUMI milik Bumi Plc.

Kedua, Bakrie akan membeli tunai 18,9% saham BUMI. Porsi ini setara US$ 278 juta atau Rp 2,67 triliun. Dus, harga BUMI adalah Rp 680 per saham, lebih tinggi dari harga Jumat (2/11) di posisi Rp 670 per saham. Tapi harga itu lebih rendah dari harga BUMI di tiga bulan terakhir yang senilai Rp 785 per saham.

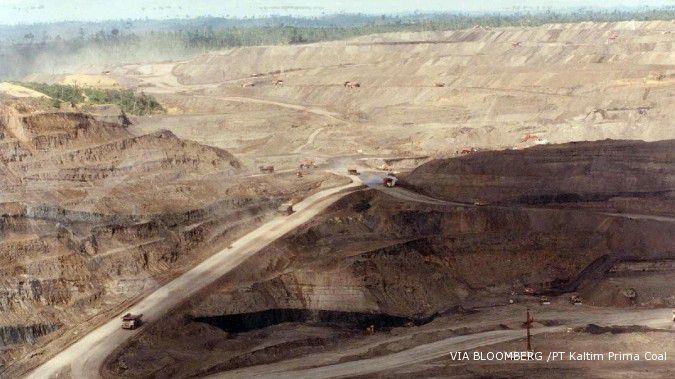

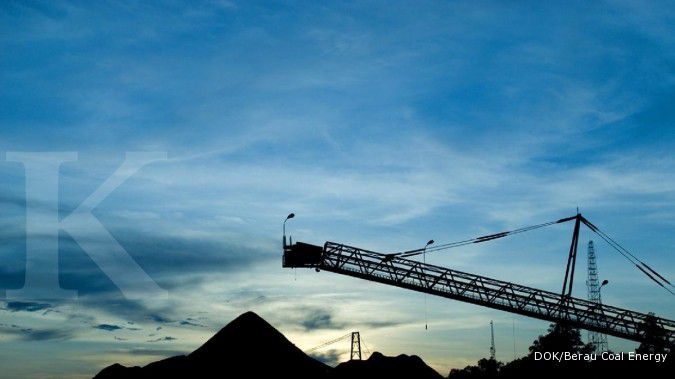

Bakrie juga ingin menguasai 84,7% saham BRAU milik Bumi Plc senilai US$ 937 juta atau setara Rp 8,9 triliun. Ini berarti harga BRAU Rp 255 per saham. Harga ini masih lebih tinggi 6,25% daripada harga BRAU Jumat lalu di posisi Rp 240 per saham.

"Kalau ada konsorsium lain menawarkan nilai lebih tinggi, tentu proposal Grup Bakrie bisa ditolak," kata Kiswoyo. Imbasnya, Bakrie bisa kehilangan dua aset terbesarnya yaitu BUMI dan BRAU.

Namun jika benar seperti itu, manuver Rothschild juga tak mudah dilakukan. Soalnya, kepemilikan saham Grup Bakrie bersama PT Borneo Lumbung Energi & Metal Tbk (BORN) di Bumi Plc terbilang besar, yaitu 47,6%. Kongsi Bakrie dan BORN bisa balik menjegal penawaran konsorsium baru tersebut.

Kendati demikian, posisi Grup Bakrie tetap terjepit jika tak menaikkan nilai penawarannya. Sebab, jika Rothschild jadi membikin konsorsium baru dan menawarkan nilai proposal lebih tinggi, manajemen Bumi Plc tidak memiliki alasan untuk menolaknya.

"Kalau nilai penawaran konsorsium baru lebih tinggi dari Grup Bakrie, tapi Bumi Plc tetap menerima proposal Grup Bakrie tentu itu akan ditindak otoritas di sana karena merugikan seluruh investor," jelas Kiswoyo.

Dalam kondisi seperti ini, Kiswoyo menduga Bakrie bakal berpikir ulang atas proposalnya itu, termasuk meningkatkan nilai penawarannya. Maka, jalan cerita akan berbeda lagi jika Bakrie mau meningkatkan nilai penawarannya, dan pertarungan di Bumi Plc bakal lebih panjang.

Pengamat pasar modal, Yanuar Rizky, menilai langkah Nat adalah upaya untuk keluar dari Bumi Plc. Apalagi, posisi Nat di Bumi Plc lebih lemah ketimbang Bakrie. "Nat juga ingin cari untung dari manuver itu," kata Yanuar.

Chris Fong, Juru Bicara Grup Bakrie belum bisa dimintai komentarnya terkait kemungkinan untuk meningkatkan nilai penawaran buyback BUMI dan BRAU. Pesan singkat dan telepon dari KONTAN tak direspons.

Cek Berita dan Artikel yang lain di Google News

/2012/10/16/1890646753.jpg)