Reporter: Kenia Intan | Editor: Herlina Kartika Dewi

KONTAN.CO.ID - JAKARTA. Perusahaan yang bergerak di pengembangan kawasan industri PT Makmur Berkah Amanda Tbk resmi mencatatkan sahamnya di Bursa Efek Indonesia (BEI), Jumat (13/3). Saat perdagangan perdananya, perusahaan dengan kode emiten AMAN itu melesat hingga 34,55% ke level Rp 148 per saham.

Oleh karenanya, perusahaan yang tercatat di papan pengembangan itu secara otomatis terkena Auto Reject Atas (ARA). Sebab, batas ARA bagi saham dengan rentang harga Rp 50 hingga Rp 200 adalah 35%.

Baca Juga: Patok Harga Saham Rp 110, IPO Makmur Berkah Amanda Bidik Dana Segar Rp 64,35 Miliar

Di awal perdagangannya, emiten yang bisnisnya berada di Sidoarjo itu mencatatkan frekuensi sebanyak dua kali dengan volume transaksi 88 saham. Sementara nilai transaksinya Rp 1,3 miliar.

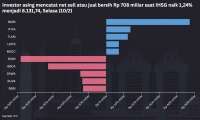

Sebagai perbandingan, Indeks Harga Saham Gabungan (IHSG) hari ini dibuka melemah 4,67% ke level 4.671,16

Emiten ke 18 yang melantai di bursa itu melepas 585 juta saham atas nama atau setara 15,10% dari total modal ditempatkan dan disetor penuh.

Saat melakukan penawaran umum perdana saham atau initial public offering (IPO), saham bernilai nominal Rp 100 itu dilepas pada harga Rp 110. Sehingga, melalui IPO ini AMAN mengantongi Rp 64,35 miliar dana segar.

Asal tahu saja, saat penawaran perdana saham saham AMAN mengalami oversubscribed hingga 11 kali. Chief Executive Officer PT KGI Sekuritas Indonesia Antony Kristanto bilang saham AMAN sebagian besar lebih banyak diserap oleh investor ritel dibandingkan institusi. Sementara itu, sahamnya lebih banyak diserap investor lokal dibandingkan dengan asing.

Menilik prospektusnya, dana yang dihimpun akan dimanfaatkan untuk 60% mengakuisisi land bank kawasan industri di Sidoarjo dan pelunasan pembayaran dua bidang tanah. Sebesar 10% untuk penyertaan saham ke entitas anak MBAH yang akan digunakan untuk modal kerja. Sisanya, untuk modal kerja dalam rangka pengembangan kawasan industri perusahaan.

Baca Juga: Gelar Ekspansi, Fastfood (FAST) Akan Membawa Masuk Taco Bell dan Tambah 30 Gerai KFC

Dalam melakukan penawaran perdana saham, AMAN menggandeng PT KGI Sekuritas Indonesia sebagai Penjamin Pelaksana Emisi Efek. Sementara itu, PT Panin Sekuritas Tbk,

PT Artha Sekuritas Indonesia, PT Profindo Sekuritas Indonesia dan PT Minna Padi Investama Sekuritas Tbk sebagai Penjamin Emisi Efek

Cek Berita dan Artikel yang lain di Google News

/2018/12/27/1207425926.jpg)