Reporter: Wahyu Satriani | Editor: Avanty Nurdiana

JAKARTA. Pasar modal masih menjadi incaran emiten untuk mencari sumber pendanaan. Rendahnya biaya dana atau cost of fund yang harus dikeluarkan menjadi salah satu alasan penerbitan obligasi lebih digandrungi emiten dibandingkan sumber pendanaan lainnya.

Head of Debt Capital Market PT Trimegah Securities Herdi Ranu Wibowo mengatakan dengan kondisi saat ini rata-rata kupon yang diberikan untuk penerbitan obligasi bisa lebih murah 50 basis poin (bps) dibandingkan apabila harus meminjam ke perbankan dengan tenor yang sama.

"Meski saat ini kondisi pasar sedang bergejolak, namun rata-rata kupon masih lebih murah dibandingkan bank meski ada juga beberapa yang lebih mahal. Namun, untuk emiten yang biasa menerbitkan obligasi bisa dapat lebih murah," ujar Herdi, Jakarta, Selasa (5/6).

Herdi mengatakan, kupon penerbitan obligasi saat ini juga relatif lebih murah dibandingkan tahun lalu. Analisa Herdi, perbedaan kupon obligasi bisa mencapai 25 - 75 bps lebih rendah dibandingkan tahun lalu.

"Dengan kondisi global ekonomi yang memburuk seperti saat ini memang emiten harus memberikan sedikit tambahan kupon di sisi kupon. Namun demikian, secara cost of fund masih lebih rendah dibandingkan tahun lalu," tutur dia.

Di sisi lain, jumlah obligasi korporasi jatuh tempo di bulan Juni dan Juli 2012 lebih banyak dibandingkan awal tahun sehingga perusahaan terutama sektor multifinance semakin gencar menerbitkan obligasi untuk refinancing. Minat investor juga masih besar karena kupon yang ditawarkan lebih besar dibandingkan penerbitan obligasi pada awal tahun. "Dengan demikian potensi oversubcribed masih akan ada," tutur dia.

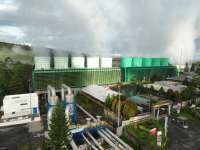

Dia menduga, penerbitan obligasi oleh perusahaan berbasis sumber daya alam akan dihindari oleh investor. Sebab, kondisi ekonomi global yang berfluktuasi saat ini cenderung menurunkan permintaan atas komoditas sehingga kurang menarik bagi investor. "Sedangkan untuk sektor konsumer dan infrastruktur masih akan tetap diminati,"ujar dia.

Tertekan Jangka Pendek

Herdi memerkirakan harga obligasi masih bisa tertekan untuk jangka pendek. Kendati demikian, tekanan pasar diperkirakan akan melonggar pada pertengahan Juni ini. "Setidaknya sampai kejelasan hasil Pemilu Yunani pertengahan bulan ini," tutur dia.

Mardi Susanto, Direktur Investment Banking PT OSK Nusadana Securities mengatakan emiten masih melirik penerbitan obligasi karena tekanan pasar tidak akan memengaruhi minat investor untuk masuk. Dia meyakini, pasar akan kembali stabil dalam dua pekan mendatang."Gejolak yang ada saat ini hanya bersifat temporer karena kunci dari semuanya itu adalah tidak stabilnya rupiah yang berimbas pada yield. Namun, dalam jangka pendek harga obligasi akan stabil seiring dengan penguatan rupiah," tutur dia.

Senior Vice President Debt Capital Markets CIMB Securities Indonesia Martin Simorangkir sepakat. Menurut dia, likuiditas domestik masih banyak sehingga minat investor masih banyak. "Meski asing masih takut masuk karena ancaman tekanan nilai tukar rupiah, namun demand dari investor lokal seperti dana pensiun dan asuransi masih banyak," ujar dia.

Cek Berita dan Artikel yang lain di Google News

/2012/06/05/507697455.jpg)