Reporter: Ridwan Nanda Mulyana | Editor: Wahyu T.Rahmawati

KONTAN.CO.ID - JAKARTA. Pasar saham dan pasar Surat Berharga Negara (SBN) punya nasib berbeda dalam menampung aliran dana investor asing. Dana asing lebih banyak masuk (inflow) ke pasar saham dan keluar (outflow) dari SBN.

Investment Analyst Infovesta Kapital Advisori Fajar Dwi Alfian menyoroti investor asing yang mencatatkan net buy sekitar Rp 81 triliun di pasar saham sejak awal tahun 2022. Sedangkan di pasar SBN, investor asing justru net sell sekitar Rp 178 triliun.

Fajar mengungkapkan, investor asing lebih membidik potensi pertumbuhan kinerja emiten di Indonesia. Apalagi didorong dengan lonjakan kebutuhan dan harga komoditas, terutama energi dan batubara pasca gejolak Rusia-Ukraina.

"Investor asing masuk ke pasar saham, di tengah masih menariknya valuasi pasar saham domestik, dan masih kuatnya pertumbuhan laba para emiten, terutama emiten big caps," ujar Fajar kepada Kontan.co.id, Rabu (2/11).

Baca Juga: Turun Hari Ini, Simak Proyeksi IHSG Untuk Kamis (3/11)

Di sisi lain, faktor pendorong capital outflow datang dari sentimen kenaikan suku bunga The Fed yang agresif sejak awal tahun. Sehingga mendorong kenaikan imbal hasil (yield) obligasi Amerika Serikat (AS) ke level tertingginya.

"Kemudian menipisnya spread yield obligasi AS dengan Indonesia yang kini sedang berada jauh di bawah rata-rata level historis," imbuh Fajar.

Presiden Komisaris HFX Internasional Berjangka Sutopo Widodo menambahkan, kenaikan suku bunga secara signifikan di negara ekonomi maju menjadi daya tarik bagi investor untuk melarikan aset yang ada di Indonesia, terutama obligasi.

Baca Juga: Selama Pemerintahan Jokowi Pertumbuhan Ekonomi Indonesia Mentok di Level 5%

Tren kenaikan suku bunga itu masih akan berlangsung, mengingat bank sentral AS dan Eropa akan berusaha mati-matian untuk mengendalikan inflasi dengan mengerek suku bunga. Sementara itu, kenaikan suku bunga di dalam negeri belum bisa mengimbangi negara maju, yang akan mempengaruhi daya tarik.

Sutopo menilai hal ini wajar terjadi lantaran peran Bank Indonesia (BI) menjaga keseimbangan antara mengejar pertumbuhan sekaligus mengelola inflasi. Menurut Sutopo, kebijakan BI tampak lebih terukur dan berhati-hati yang diharapkan lebih stabil secara jangka panjang.

"Sehingga bagi spekulan yang mengharapkan yield jangka pendek cenderung akan beralih ke instrumen lain dan negara lain yang kenaikan suku bunganya lebih cepat," imbuh Sutopo.

Baca Juga: NIM Perbankan Indonesia Masih Tetap Paling Tinggi di Asean

Selanjutnya, ada faktor efek pelemahan nilai tukar di tengah kekhawatiran resesi. Senior Vice President Head of Retail, Product Research & Distribution Division Henan Putihrai Asset Management, Reza Fahmi, memprediksi nilai tukar rupiah terhadap dolar AS akan terus melemah dan menyentuh level Rp 16.000 pada semester I tahun depan.

Meski begitu, fundamental ekonomi Indonesia masih bisa menjadi tumpuan. Surplus neraca transaksi berjalan menjadi penopang, didorong oleh perbaikan terms of trade seiring harga komoditas yang masih di level tinggi.

Reza pun menegaskan, capital outflow dari Indonesia bukan karena faktor fundamental domestik, tetapi lebih disebabkan kekhawatiran resesi. Reza mengingatkan, kaburnya dana asing dari pasar keuangan tak hanya terjadi di Indonesia, tapi juga di banyak negara Asia.

"Hot money tersebut masih banyak kepada instrumen safe haven selagi market masih sangat dinamis dan berfluktuasi. Jadi banyak investor memilih untuk wait and see pada instrumen safe haven," terang Reza.

Sutopo punya pandangan serupa. Menurut dia, arus dana asing yang lebih dinamis menjadi kondisi umum saat ini. Oleh sebab itu, pelaku pasar mesti mencermati kebijakan dari bank sentral dan pemerintah yang dapat berpengaruh terhadap instrumen investasi.

"Ekuitas masih belum pulih sejauh ini, namun ada sektor-sektor yang masih menjadi primadona, contohnya energi. Jadi meski ada outflow, tapi ada substitusi inflow pada aset yang berbeda," imbuh Sutopo.

Baca Juga: Selisih Yield Kian Menipis, Investor Asing Pilih Keluar dari Obligasi Domestik

Prospek Pasar Saham

Di tengah bayang-bayang resesi di tahun depan, Sutopo memprediksi minat investor akan lebih condong kepada sektor-sektor inti. Termasuk dengan mengincar saham emiten yang bergerak di bisnis yang tahan banting.

Pilihan utamanya adalah energi, perbankan, telekomunikasi dan barang konsumsi primer. "(Sektor-sektor) ini tidak hanya menjadi daya tarik bagi investor asing, tapi juga investor lokal," ujar Sutopo.

Sementara itu, Fajar menilai investor asing cenderung tidak secara langsung melihat sektor sahamnya. Melainkan, lebih condong untuk masuk ke saham berkapitalisasi jumbo alias big caps, yang cenderung likuid ditransaksikan.

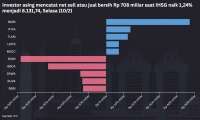

Hingga kuartal ketiga 2022, saham big caps memang menjadi buruan utama investor asing. Selain PT Telkom Indonesia (Persero) Tbk (TLKM), asing gemar mengoleksi saham empat bank big caps.

Investor asing banyak mencatatkan net buy pada saham PT Bank Mandiri (Persero) Tbk (BMRI), PT Bank Negara Indonesia (Persero) Tbk (BBNI), PT Bank Central Asia Tbk (BBCA), dan PT Bank Rakyat Indonesia (Persero) Tbk (BBRI).

Baca Juga: Biaya Bayar Bunga Utang Kalahkan Infrastruktur

Untuk saat ini, Fajar menyarankan agar investor lebih selektif. Pasalnya, secara teknikal keempat saham di atas sedang dalam fase downtrend, kecuali BBCA yang masih bergerak sideways.

Fajar membeberkan, saham TLKM bisa dicermati dengan area support di Rp 4.210 dan resistance Rp 4.340. Kemudian BMRI dengan support Rp 9.795 dan resistance Rp 10.575.

Sedangkan posisi support BBNI ada di Rp 9.130 dan resistance pada Rp 9.375. Lalu, BBRI dengan support Rp 4.545 dan resistance Rp 4.650, serta Rp 8.675-Rp 8.975 sebagai area support-resistance saham BBCA.

Dalam kondisi pasar saat ini, Fajar menyarankan agar investor lebih mencermati kondisi fundamental emiten. Adapun untuk pasar SBN, Fajar melihat tren capital outflow masih akan berlangsung.

"Seiring dengan stance kebijakan moneter The Fed yang masih agresif di sisa tahun ini dan tahun depan. Investor asing cenderung mengoleksi obligasi pemerintah AS yang kini yield-nya menawarkan imbal hasil cukup tinggi," tandas Fajar.

Cek Berita dan Artikel yang lain di Google News

/2022/05/26/1696989979.jpg)