Reporter: Yoliawan H | Editor: Wahyu T.Rahmawati

KONTAN.CO.ID - JAKARTA. Tahun 2018 menjadi tahun yang cukup berkesan bagi emiten-emiten Grup Bakrie. Pasalnya berdasarkan catatan Kontan.co.id, tiga emiten Grup Bakrie yakni PT Bumi Resources Tbk (BUMI), PT Bakrie & Brothers Tbk (BNBR) dan PT Bakrie Sumatra Plantations Tbk (UNSP) berbenah utang hingga triliunan rupiah.

Salah satu yang terbesar dalam misi bersih-bersih utang adalah BNBR. Tercatat sepanjang tahun 2018 total utang yang direstrukturisasi oleh BNBR mencapai Rp 9,38 triliun. Adapun kreditur BNBR yang utangnya dikonversi menjadi saham pada tahun 2018 ini adalah Daley Capital Ltd sebesar Rp 100,4 miliar, Mitsubishi Corporation RtM Japan Ltd sebesar Rp 2,91 triliun dan Levoca Enterprise sebesar Rp 6,36 triliun.

BNBR mengonversi utang tersebut menjadi saham. Asal tahu saja ekuitas BNBR per kuartal III 2018 negatif hingga Rp 7,3 triliun berkat utang yang menumpuk. Pasca restrukturisasi ini diharapkan ekuitas bisa positif.

“Pasca restrukturisasi ini, debt to equity ratio (DER) maksimal 3 kali. Tergantung kemampuan EBITDA perusahaan,” ujar Amri Aswono Putro, Direktur Keuangan BNBR kepada Kontan.co.id, Kamis (20/12). Asal tahu saja saat ini posisi DER BNBR masih negatif 3,8 kali. BNBR pun tengah melakukan negosiasi terkait Rp 8,2 triliun utang yang akan diselesaikan di 2019.

Tidak ingin kalah, UNSP pun tahun ini sudah melakukan restrukturisasi dengan skema konversi ke saham melalui private placement senilai Rp 338,4 miliar. Ini merupakan bagian awal dari rencana restrukturisasi utang yang menumpuk hingga Rp 13,9 triliun.

Berkat tumpukan utang ini, defisiensi modal UNSP per kuartal III 2018 mencapai negatif Rp 1,26 triliun. Tidak berhenti di sini, UNSP kembali menyiapkan jurus jitu untuk merestrukturisasi utang di awal tahun 2019 nanti. Itu lantaran ada sekitar Rp 6,4 triliun utang UNSP yang akan jatuh tempo kurang dari satu tahun.

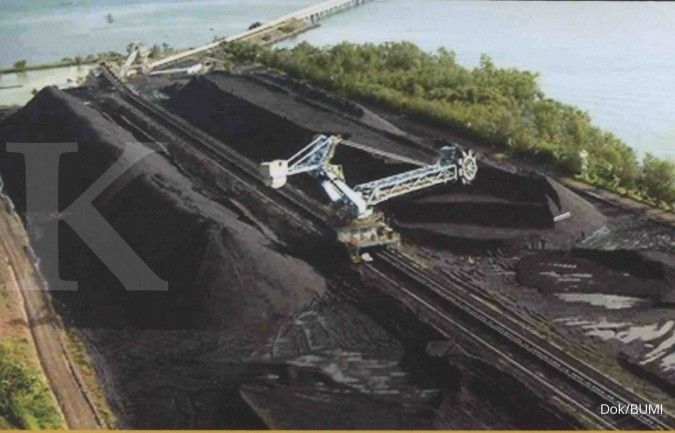

BUMI pun di tahun 2018 sudah menggelar restrukturisasi berupa pembayaran utang dengan skema cicilan Tranche A pada tahun 2018 sebesar US$ 167,5 juta. Dileep Srivastava, Direktur BUMI mengatakan, cicilan berikutnya berupa utang dan bunga akan dibayarkan pada 9 Januari 2019 sebesar US$ 60 juta-US$ 70 juta.

“Full year 2019 diharapkan DER akan sebesar 2 kali,” ujar Dileep kepada Kontan.co.id, Kamis (20/12).

Ini bagian dari restukturisasi utang total sekitar US$ 1,6 miliar utang Bumi Resources yang akan diselesaikan melalui tiga tranche yakni tranche A, tranche B dan tranche C. Sekadar informasi, hingga kuartal III-2018 total liabilitas BUMI tercatat sebesar US$ 3,31 miliar.

Menanggapi kondisi ini, William Hartanto Analis Panin Sekuritas mengatakan, posisi DER yang baik ini ada di bawah 2 kali atau di bawah 100%. Dikisaran 100% sampai 170% masih dalam posisi yang baik. Tentunya disesuaikan dengan masing-masing industri.

“Ini menggambarkan dalam kondisi terburuk berapa utang yang bisa ditutup dengan modal, itu sebabnya DER di bawah 100% itu baik,” kata William.

Namun, menurut William DER bisa dikecualikan jika return on equity (ROE) dan kapitalisasi pasar tinggi. Karena keduanya menggambarkan bisnis yang kokoh dan memang membutuhkan utang untuk berkembang.

Secara teknikal, William melihat investor bisa masuk ke BUMI selama harga bertahan di atas Rp 110 per saham dengan target terdekat Rp 133 per saham. Kemarin, BUMI ada di level Rp 115 per saham. UNSP bisa masuk selama harga di atas Rp 110 per saham dengan target Rp 120 per saham. BNBR masih wait and see.

Cek Berita dan Artikel yang lain di Google News

/2016/11/25/1599434618.jpg)